簡単なまとめ

- ディフェンシブな銘柄、かつストック型の収益構造であり、収益は安定しやすい

- 福祉用具レンタルの市場規模は拡大している

- 参入障壁は高くないため競争は激化している

- キャッシュフローベースでみると割と安い(2019/1/10段階)

事業内容

概要

日本ケアサプライは福祉用具レンタル卸を主な事業として営んでいます。

日本ケアサプライの事業は「福祉用具サプライ」「高齢者生活支援サービス」の2つのセグメント分類されており、それぞれ以下のようなサービスを顧客に提供しています。

| セグメント | 事業内容 |

|---|---|

| 福祉用具サプライ | 介護保険制度の対象となる福祉用具をレンタル業者に貸与している |

| 高齢者生活支援サービス | デイサービス(日帰りで施設に通い、食事や入浴など日常生活上の介護や機能訓練等を受けることのできるサービス)や訪問看護・リハビリサービスを提供している。また、デイサービス事業者向けに配食サービスを行っている |

有価証券報告書より表を作成

福祉用具サプライ事業が2019-3期の売上の90%以上を占めており、日本ケアサプライは福祉用具サプライ事業のみをしているとみても問題ありません。

福祉用具サプライ事業

福祉用具サプライ事業では、介護用ベッドや車いすなどの福祉用具をレンタル業者に貸与しています。主な顧客はレンタル業者です。

また、貸与対象は介護保険制度の対象となる福祉用具となっています。

事業の概要図は以下の通りです。

福祉用具を販売するのではなく、レンタルしているというのが事業の特徴です。

ストック型のビジネスであり、規模は必要ですが収益が安定しやすいです。

また、顧客にとっては

・小資本で事業を営むことができる

・需要の増減に柔軟に対応できる

といったメリットがあります。

同社の事業は小資本の事業者にとってメリットがあります。したがって、福祉用具レンタルの業界が小規模事業者が多く、大規模事業者が少ないのであれば、同社の事業は福祉用具レンタル業界にマッチしているといえます。

残念ながらレンタル業者の規模分布がどうなっているかわかる資料が見つからないためわかりません。

福祉用具サプライ事業の事業環境

市場規模は増加している

福祉用具レンタルの市場規模が直接わかるような情報はありませんでした(有料であればありましたが)。そのため、福祉用具貸与の介護保険給付額を福祉用具レンタルの市場規模と仮定し、調査しました。

- 日本ケアサプライは介護保険制度の対象となる福祉用具を取り扱っている

- 福祉用具をレンタルするなら、介護保険制度をまず利用するはず

福祉用具貸与の介護保険給付額の推移は以下の通りです。

2014年時点の給付額は約2700億円なので、介護保険制度の自己負担10~20%を考慮すると市場規模は3000億円~3300億円程度であると推定できます。また、市場規模は成長しており、事業環境は良いといえます。

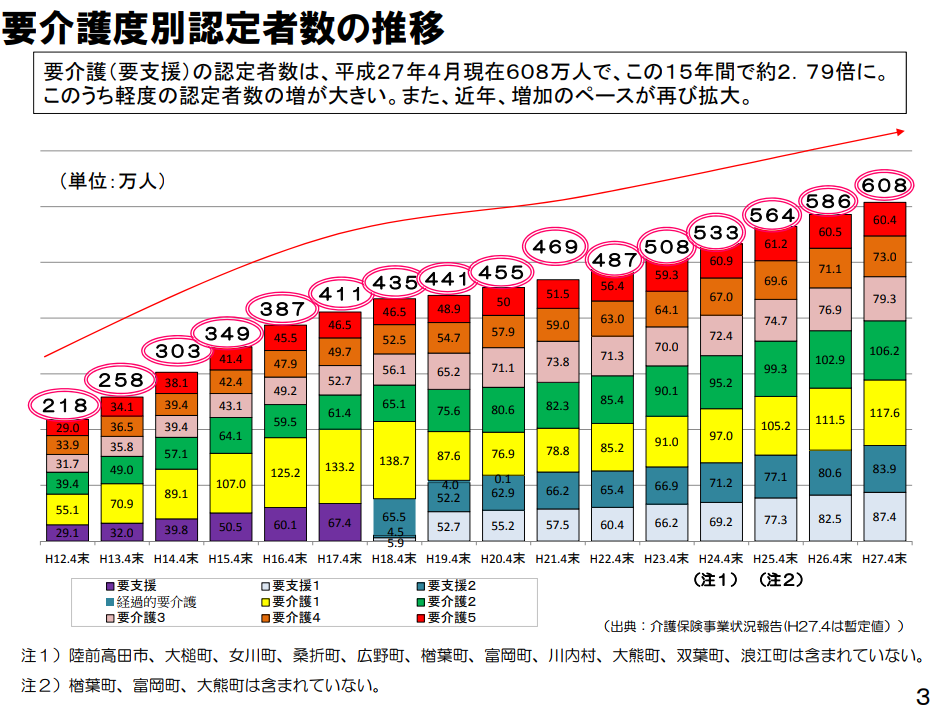

市場規模が成長しているのは、要介護者が増加しているからです。以下は要介護者数の推移です。

要介護者数は年々増加しています。

要介護者数はこれからも増加を続けるので、市場規模も成長し続けるでしょう。

市場規模は介護保険制度の影響を受ける

要介護者数が増加した結果、市場規模も成長しているわけですが、平成18年~19年にかけて一時的に市場規模が縮小しています。要介護者数は減少していないのに、なぜ、市場規模が縮小しているのでしょうか。

それは平成18年に介護保険制度の変更があったからです。それ以前は要介護者であれば福祉用具レンタルの際に保険を適用することができましたが、それ以降は、軽度認定者(要支援者、要介護1)は原則としてベッドや車いすのレンタルに保険を適用できなくなってしまいました。

その結果、介護保険制度を使って福祉用具をレンタルする人が減り、市場規模が縮小してしまったというわけです。

この時の介護保険制度の変更内容については、以下のサイトに詳しく書いてあります。

介護保険が使えない福祉用具とは。:介護用品・介護機器・福祉用具の基本を知る

このように福祉用具レンタルの市場規模は介護保険制度の影響を強く受けるため、国の動向に注意する必要があります。

競合他社と日本ケアサプライの立ち位置について

競合についてはあまり情報がありません。上場企業としてはトーカイやニチイ学館が参入しているが福祉用具レンタル卸の売上は非公開です。ただ、日本ケアサプライは市場規模の4%程度のシェアを持っており((2018年の福祉用具貸与費は3335億円、介護保険利用者負担率が10%~20%であることを考慮すると市場規模は3705~4168億円と推定される。同社の福祉用具レンタル卸の売上を150億程度とすると、同社のシェアは3.59%~4.04%)、業界内でぶっちぎりのトップではないにしろ、悪い位置にはいないでしょう。

業界大手である同社のシェアが4%程度であることから、この業界は小規模な事業者の数が多く、寡占化がほとんど進んでいないと推測しています。また、扱っている商品は差別化が難しく、価格が重要であり、大規模化によるコスト低減が効いてくるはず。そこら辺を考慮すると同社の立ち位置は悪くないのではと考えています。

福祉用具サプライ事業の成長可能性

福祉用具レンタルの市場規模が成長するのと伴い、事業も成長していくでしょう。

数年で2倍とか3倍とかいうような急激な成長は望めないでしょう。じっくりと事業規模を拡大させながら利益も増やしていくようなイメージです。

一番怖いのは介護保険制度の改革によって、介護福祉貸与の支給額が削減されることですが、要介護者数はこれからどんどん増えていくので、長期的な成長トレンドは崩れないでしょう。

ただし、競争が年々激化しレンタル単価は低下しているので注意は必要。

業績推移

売上と利益

売上と営業利益率の推移です。

有価証券報告書よりグラフを作成

売上が増加している一方で営業利益率が低下しています。2007-1期には約25%もあるのに2019-3期には10%程度まで低下しています。

それでも営業利益率10%は高い水準ですが・・・

現時点での利益率が2007年ごろと比べて低いのは

- 福祉用具のレンタル単価の低下

- 競合が増えたことによる競争の激化

のためです(IR担当者の回答より)。

また、2008-3~2009-3期にかけて売上・利益率が低下しているのは介護保険制度の改正によって介護保険を使って福祉用具をレンタルできる人が減ってしまったためです。

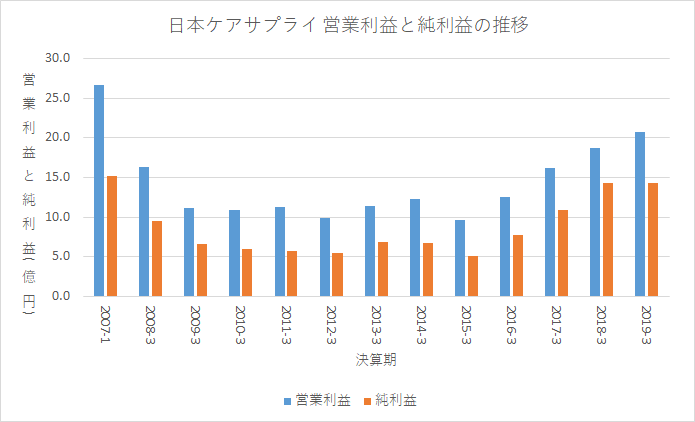

営業利益と純利益の推移です。

有価証券報告書よりグラフを作成

2007-1期には及びませんが、ここ数年、営業利益・純利益は増加しています。

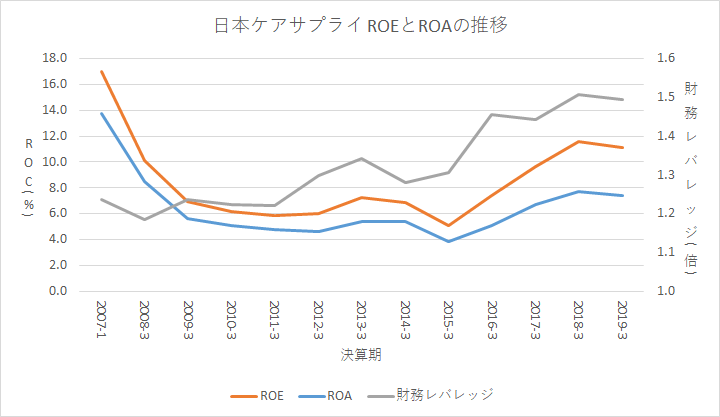

ROEとROAの推移です。

有価証券報告書よりグラフを作成

ROEとROAはここ数年増加しています。また、財務レバレッジは一貫して上昇しています。

2019-3期のROEは11%で高い水準です。

資産

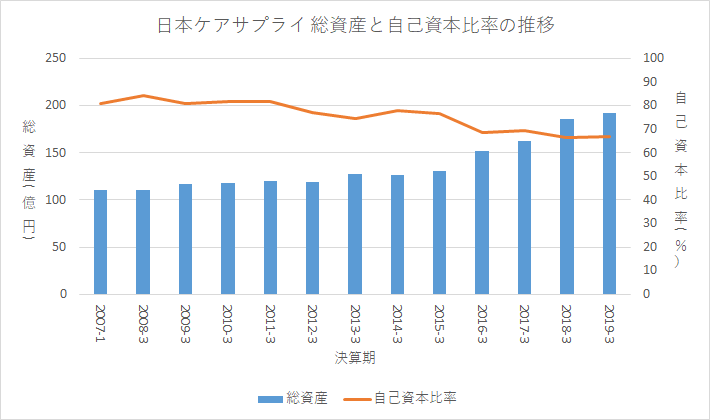

総資産と自己資本比率の推移です。

有価証券報告書よりグラフを作成

総資産は増加傾向にありますが、自己資本比率は減少傾向にあります。

自己資本比率は減少しているものの70%程度あり、十分高い水準です。

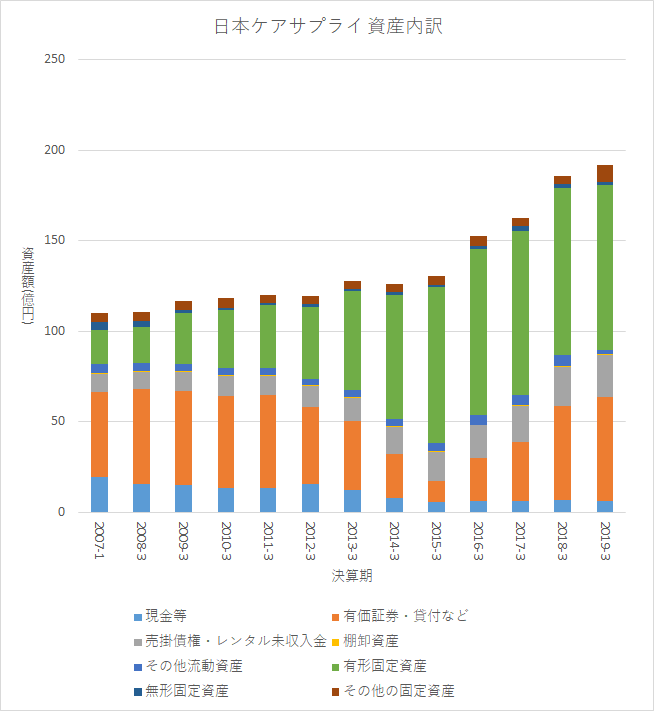

資産(企業の保有物)の内訳推移です。

有価証券報告書よりグラフを作成

有形固定資産が大きく増えています。有形固定資産の大半がレンタル資産です。

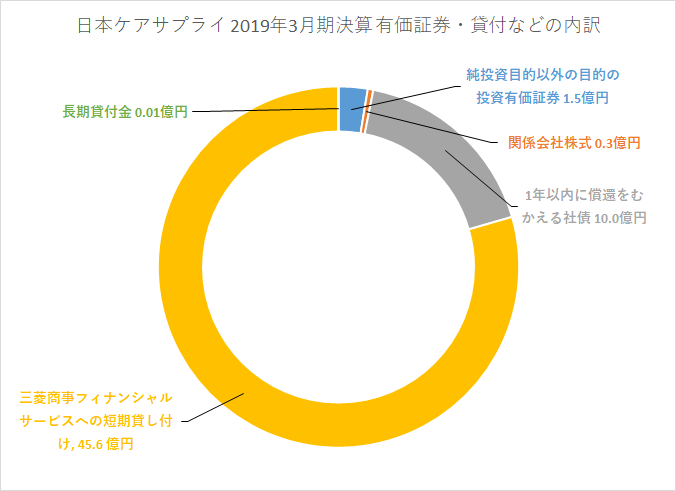

また、2019-3期時点で57億円程度の有価証券や貸付を保有しています。以下が内訳です。

有価証券報告書よりグラフを作成

大半が換金性の高い資産であることがわかります。バランスシートに記載されている現金は少ないですが、お金には余裕があります。

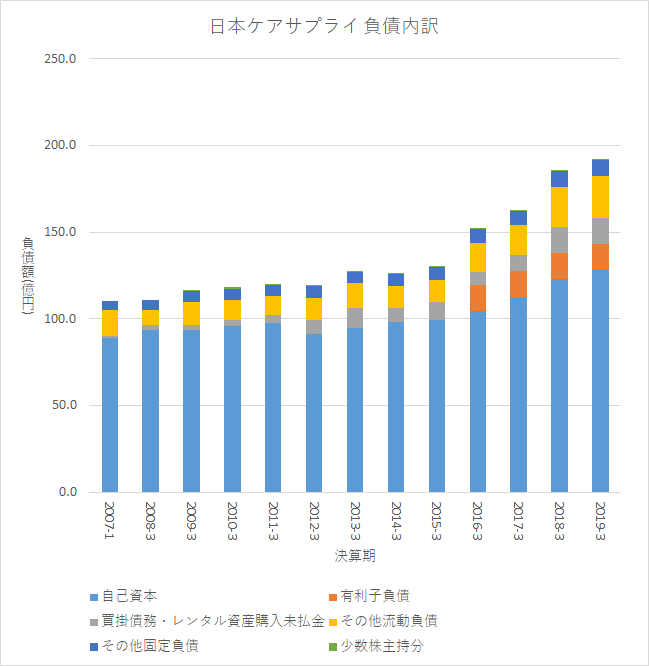

負債(資産の調達方法)の内訳推移です。

有価証券報告書よりグラフを作成

大半が自己資本です。2016-3期に有利子負債で資金を調達しています。

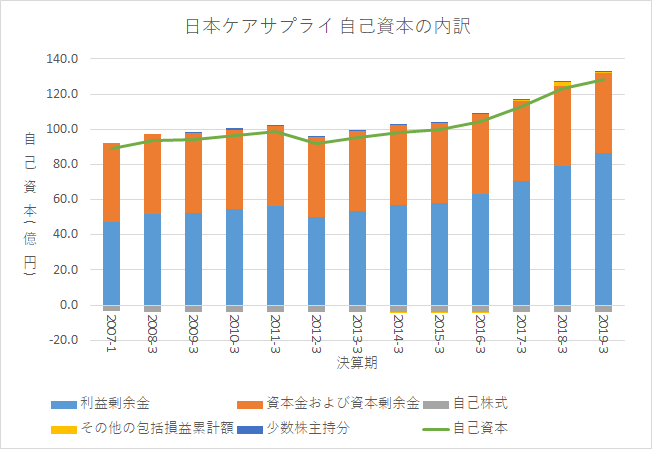

自己資本の内訳推移です。

有価証券報告書よりグラフを作成

利益剰余金が積みあがることで自己資本が増加しており、健全です。

2012-3期に利益剰余金が減少しているのは、約9億円分の自己株式消却を実施したためで特に問題はありません。

キャッシュフロー

注意

有価証券報告書では、レンタル資産の取得が営業CFの項目に計上されていましたが、レンタル資産の取得は投資活動として計上したほうが理解しやすいと考え、ここでは投資CFに計上してグラフを作成しています。

営業CF

営業CFの内訳です。

有価証券報告書よりグラフを作成

営業CFが成長していることがわかります。2007-1期と比較しても現時点のほうが営業CFは多いです。

また、営業CFのうち減価償却費が占める割合が非常に大きいです。これはレンタル資産の耐用年数が3~6年と短く設定されているため、レンタル資産への投資期には資産の減価償却が実態よりも前倒しで行われてしまうためです。つまり、日本ケアサプライの実力を見るうえで営業利益・純利益はあまりあてにならないということです。同社の実力を測る上では営業利益や純利益をみるより、営業CFを見るべきです。

そう考えると、同社の実力は2007-1期を超えて成長しているといえます。

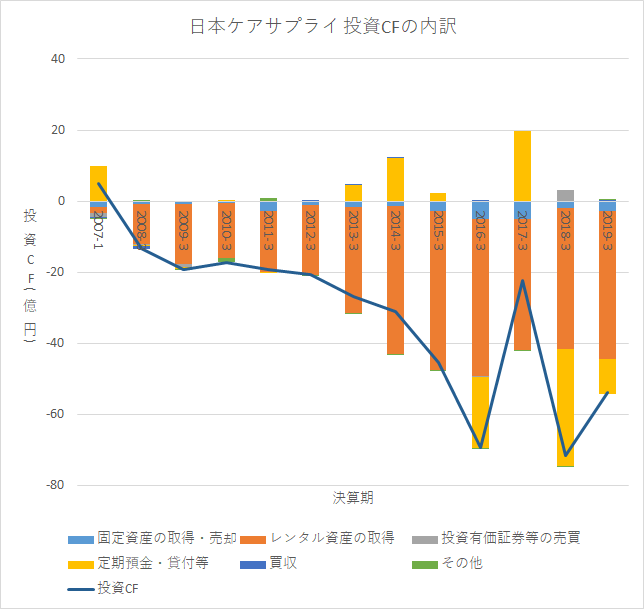

投資CF

投資CFの内訳です。

有価証券報告書よりグラフを作成

レンタル資産の取得が投資CFの大半を占めています。また、M&Aによる成長ではなく、オーガニックな成長を目指していることもわかります。

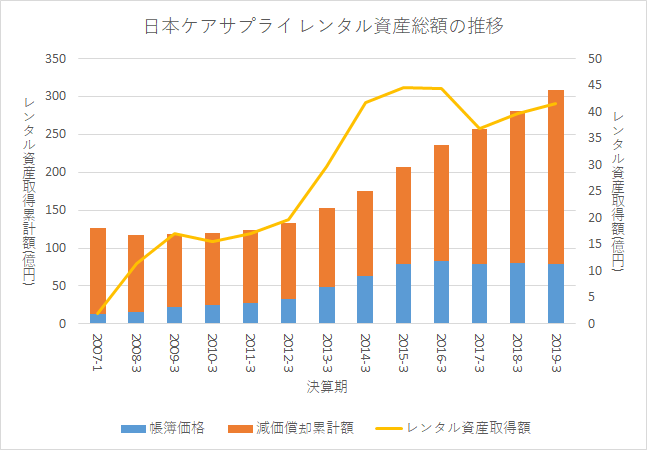

レンタル資産への投資が非常に大きいです。その結果、レンタル資産の総額は以下のグラフのように増えています。

有価証券報告書よりグラフを作成

さて、このグラフからレンタル資産が毎年どの程度使えなくなり廃棄されているかを推定することができます。

レンタル資産の増加量 = レンタル資産の取得額 - レンタル資産の廃棄額

となるため、レンタル資産の取得額からレンタル資産の増加量を引くことで、レンタル資産の廃棄額がわかります。

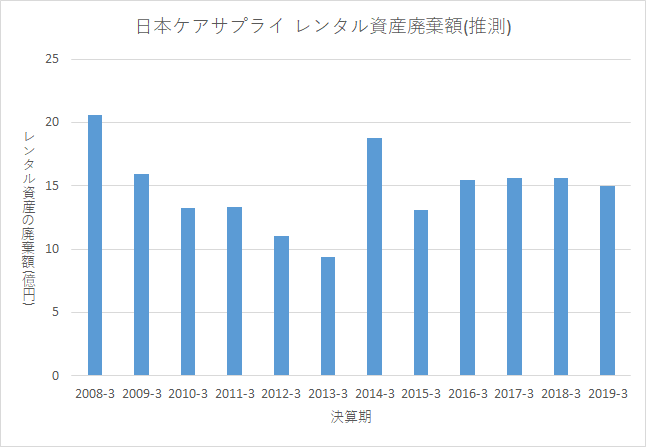

計算した結果を以下のグラフに示します。

有価証券報告書よりグラフを作成

おおよそ毎年15億円程度の廃棄が発生していることがわかります。つまり、15億円程度毎年投資しないとレンタル資産を維持できないということです。

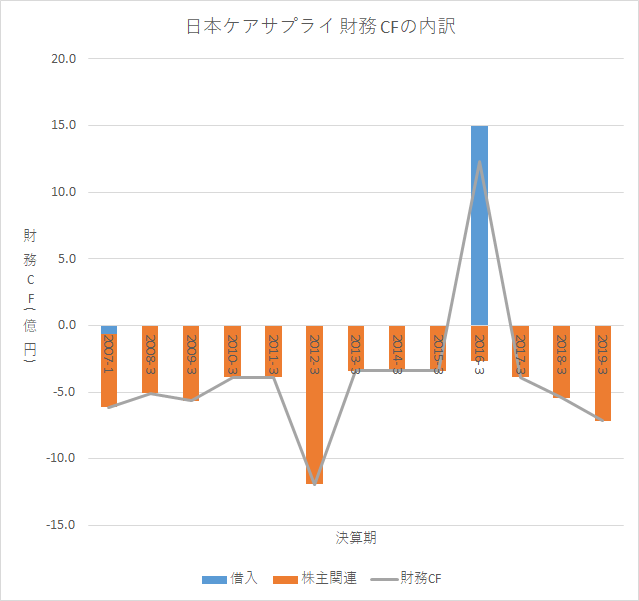

財務CF

財務CFの内訳です。

有価証券報告書よりグラフを作成

財務CFの大部分が配当金の支払いや自社株買いなど株式に関するものです。

また、レンタル資産への投資を行うために2016-3期に15億円の借入をしています。

全体

各種CFおよび現金・有価証券と有利子負債の推移です。

有価証券報告書よりグラフを作成

営業CFはプラスであり、成長しています。

FCFについて考えます。

同社のFCFは営業CF - 事業の維持にかかる費用と表すことができます。

ここでは簡単のため事業の維持にかかる費用を有形固定資産およびレンタル資産を維持するために必要な費用とします。

有形固定資産の維持費用は有形固定資産取得額(多くても5億円程度なので5億円として計算)、レンタル資産の維持費用は上記で算出した値を最低値(ここでは2倍くらい必要だと仮定して計算)として使用します。

2019-3の営業CFは58億円なのでFCF = 58 - 5 - 30 = 23より、FCFはおおよそ23億円と計算できます。2020年1月10日の時価総額は245億円なのでFCFベースで10~11倍となっています。同社の事業はディフェンシブな内容であり、収益を安定しやすいです。競争が激化してきている中でも営業CFは成長しており、やや過小評価されていると私は判断しています。

まとめ

レンタル資産の耐用年数が実態よりも短く設定されているため(廃棄額と総額を見る限り)、実力を評価するには営業CFを見るのが適切です。

日本ケアサプライの営業CFは成長しており、実力も成長していると評価できます。

営業CFの成長は2008-3期比だと年10~11%、2007-1期比だと年4~5%程度です。

福祉用具サプライ事業はストック型のビジネスであり、収益が安定しやすく、介護保険制度の利用額は増えていくことが予想されるため、今後も事業が成長していくと考えられます。

しかし、介護保険制度ができたころと比べると競合も増え、レンタル単価も低下しているため急激な成長は望めないでしょう。また、介護保険制度の改正に大きな影響を受けるので注意が必要です。

同社は2020-3期に中国の福祉用具レンタル会社へ出資しており、こちらの動向も注視してきたいところです。

今回はここまでです。