はじめに

ここでは私が過去調べてきた中で長期投資する価値があると考える日本株を挙げています。ただし、紹介した株の購入を推奨するものではありませんし、そのことによって損失が出たとしても一切責任はとれませんので悪しからず。

紹介する会社は以下の通り。

- 日本管財(ビルメンテナンス)

- 日本ハウズイング(マンション管理)

- プラネット(EDIプラットフォーム)

- メタウォーター(上下水道関連)

- リスクモンスター(与信情報サービス)

- 日本ケアサプライ(福祉用具レンタル卸)

- ピックルスコーポレーション(漬物製造・販売)

- 竹本容器(プラスチックボトル)

この記事は紹介した銘柄に大きな変化があった場合に随時更新します。その際は簡易な更新履歴を残す予定です。

1.日本管財(ビルメンテナンス)

事業内容と優れている点

日本管財はビルメンテナンスを主な事業としています。事業内容及び業績の詳細はこの記事を参照してください。

まず、収益がストック型で安定しやすい点が優れています。次にビル管理の市場規模は景気動向の影響を受けにくいというのも良いです(全く受けないというわけではない)。同社は業界大手であり、ビルメンテナンスの業界は大手による寡占化が進んでいるようなので残存者利益を得ることもできそうだと考えています。業績も安定してより財務も悪くありません。安心してみていられる銘柄です。

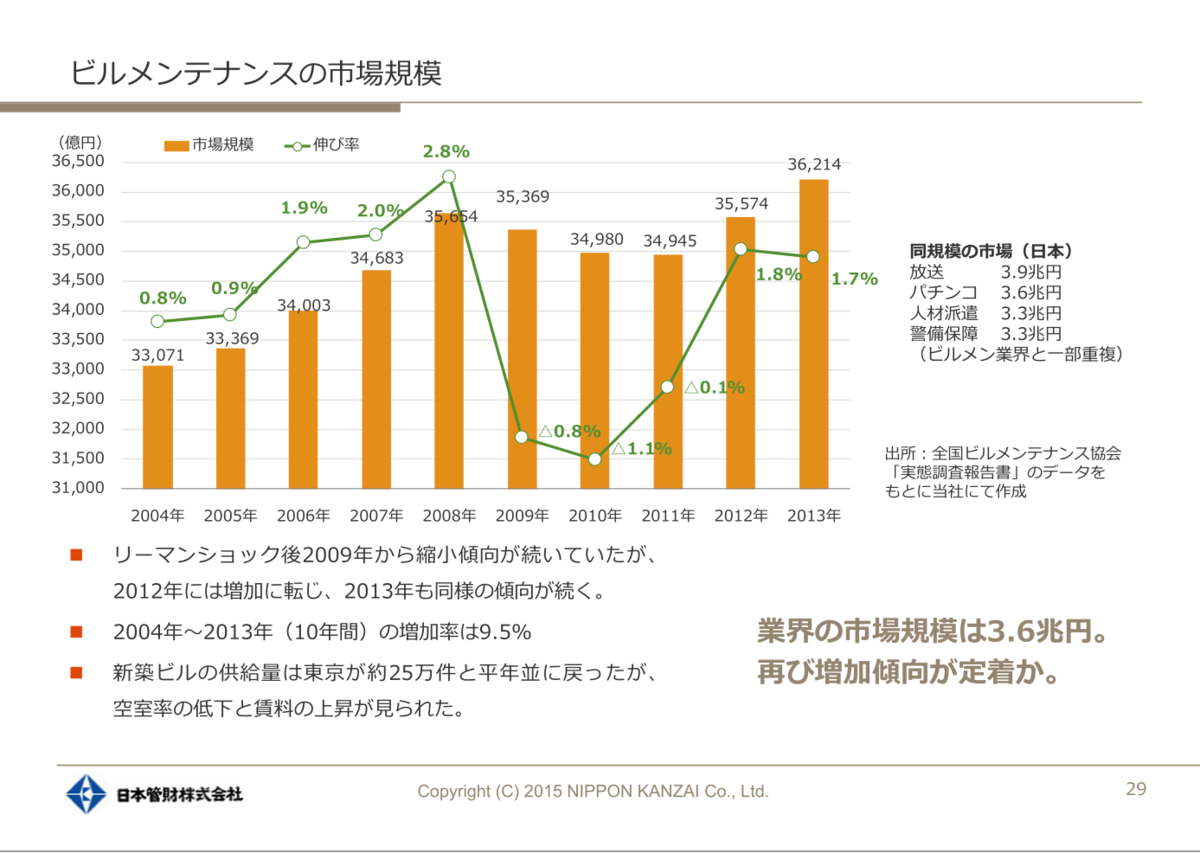

日本管財IR資料より引用

ビルメンテナンスの市場規模は不景気にあっても数%程度しか落ち込んでいません。この安定した業界で寡占化に伴う残存者利益を享受するというのが同社への投資の魅力だと思っています。

財務の概要

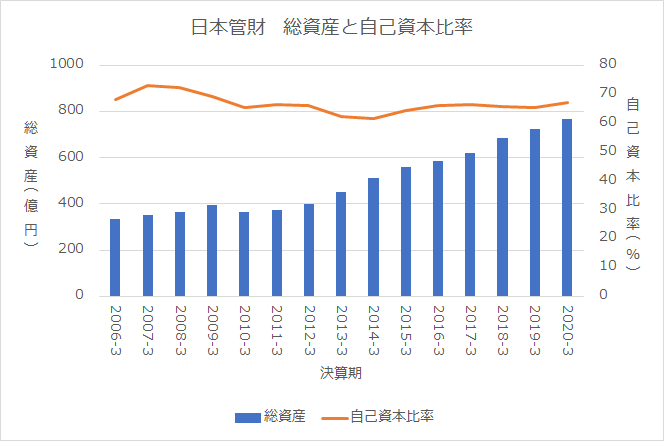

以下のグラフは日本管財の利益および資産の状況です。

グラフは有報より作成

景気循環の影響を受けるが売上と利益は成長している。総資産も大きく増えており事業規模が大きくなっていることがわかる。2020-3期の自己資本比率も65%程度と高く財務の状況は総じて良いです。

2.日本ハウズイング(マンション管理)

事業内容と優れている点

日本ハウズイングはマンション管理を主な事業としています。事業内容及び業績の詳細はこの記事を参照してください。

以下の点は日本管財と同様です。

- ストック型の収益構造

- マンション管理は景気動向の影響を受けにくい(ゼロではないが)

- 業界大手である

- 大手による寡占化(おそらく)と残存者利益

- 業績が安定、財務もよい

同社はマンション管理よりも営繕工事セグメントが成長しています。マンションの修繕や日々のメンテナンスが伸びているということです。築古のマンションが今後も増えていくことを考えると成長余地もありそうです。

矢野経済研究所の調査によるとマンション管理の市場規模は増加傾向にあり、リーマンショック時も打撃を受けていませんでした。また、営繕工事の市場規模は景気循環の影響を受ける者の増加傾向にあります。

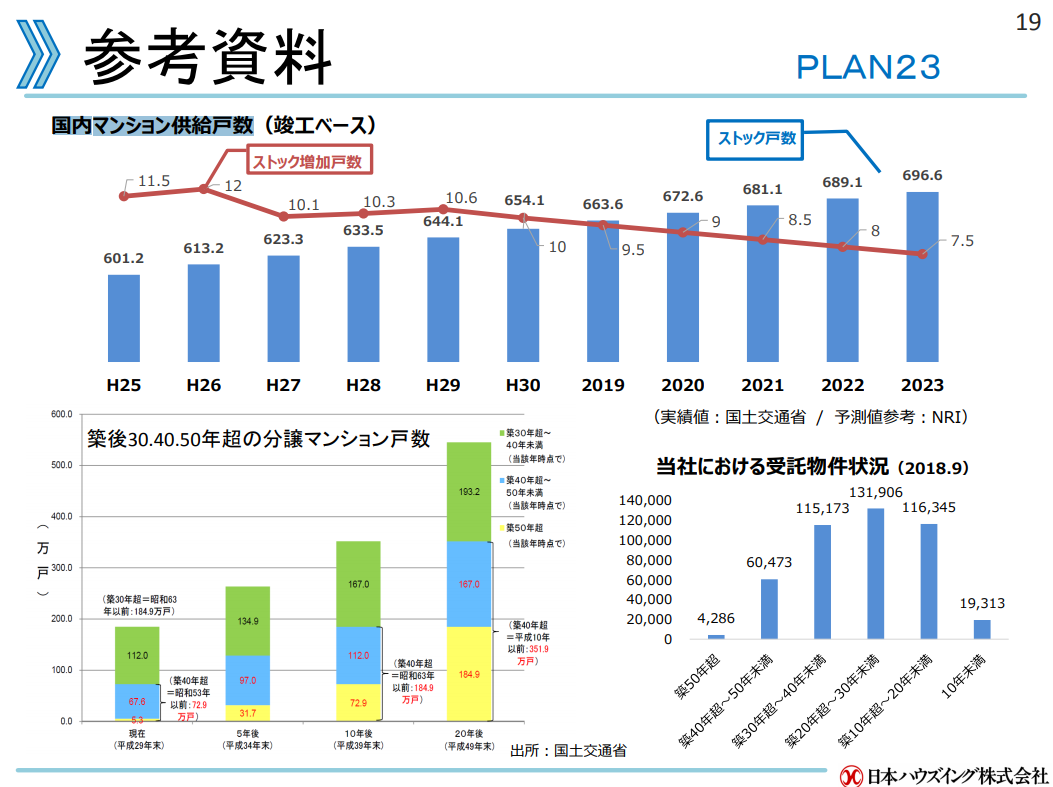

2019年3月期決算の決算説明会資料より引用

同社の受託物件は比較的築が古いものが多く、今後も築年数を重ねていくことを考慮すると営繕工事セグメントはますまず重要になってくるといえます。

マンション管理、営繕工事のいずれのセグメントも市場規模は増えていく傾向にあり、長期的に安心して持っていられる銘柄だと評価しています。

財務の概要

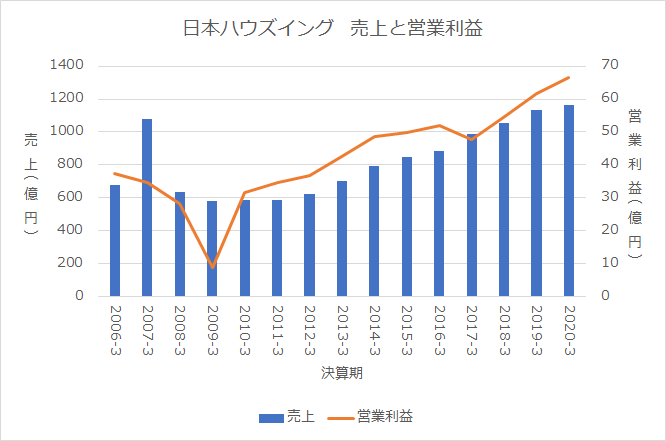

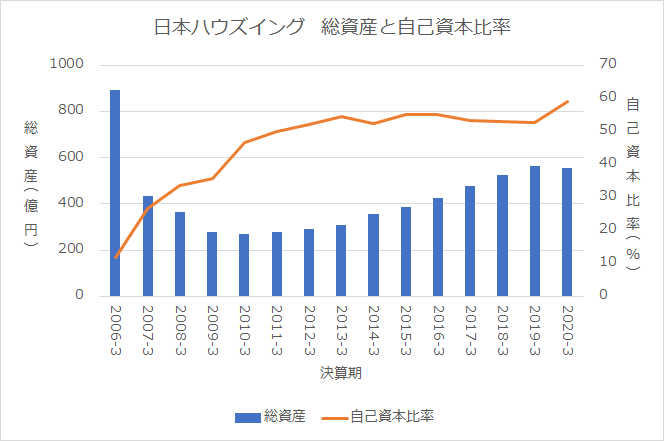

以下のグラフは日本ハウズイングの利益および資産の状況です。

グラフは有報より作成

2006-3期から2009-3期にかけて売上・営業利益・総資産が減少しているのは不動産開発事業がうまくいかず撤退したためです。それ以外の事業の売上と利益は成長しており、総資産も大きく増えています。2020-3期の自己資本比率も60%程度と高く財務の状況は総じて良いです。

3.プラネット(EDIプラットフォーム)

事業内容と優れている点

プラネットは日用品・化粧品メーカと卸売業者向けのEDIサービスを行っています。事業内容及び業績の詳細はこの記事を参照してください。

EDIサービスとは簡単にいうと商品の受注・発注を電子化するサービスのことで、取引や関連する業務の効率化に多大な貢献をしています。利用者にとってはスイッチングコストが大きく、また、日用品・化粧品メーカや卸売業者をほぼ独占しており、安定した業績を期待することができます。収益はストック型で景気循環の影響を極めて受けにくいです。財務は盤石です。

一方で業績の成長は物足りないため、成長企業に投資したいと考えるのであれば投資対象とはなりえません。わたしはこの会社の盤石な収益基盤を評価しており、長期で安定的な収益のおこぼれを預かるのも悪くないと考えています。つまり、安定配当を期待する銘柄というわけです。

近頃はデータベースセグメントが減収となっていますが、EDIサービスのさらなる利用を促す施策(無料化)によるもので、EDIセグメントは増収なので問題ないと判断しています。また、同社は中国事業や物流分野でのEDIへ取り組んでいますが、まだ成果は出ていません。今後に期待したいと思っています。

やや蛇足ですが、同社のIRは他社と比較して情報が豊富です。例えば決算説明会資料に加えて決算説明会の全文書き起こしが公開されています。全文書き起こしを公開している会社はまだ少ないです。また、株主通信もわかりやすいです。個人投資家ときちんとコミュニケーションをとっていこうという意思が感じられます。好印象です。

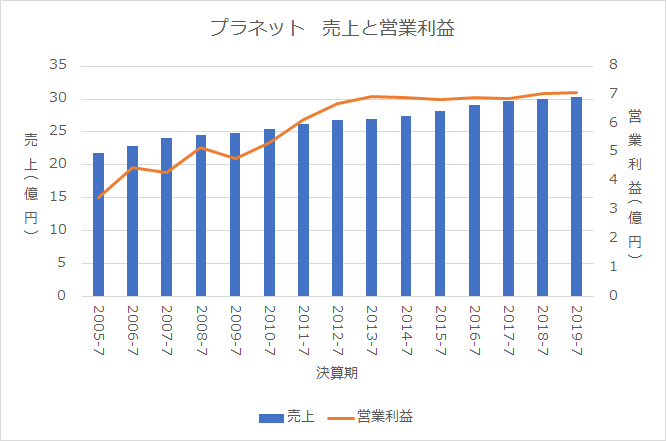

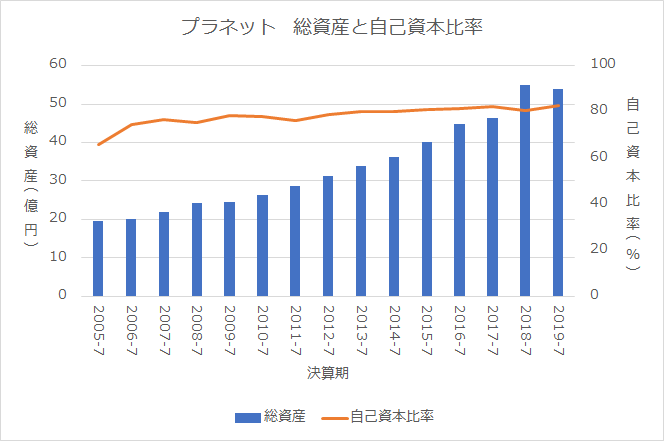

財務の概要

以下のグラフはプラネットの利益および資産の状況です。

グラフは有報より作成

売上と利益は緩やかに成長、総資産も増えています。2020-7期の自己資本比率は80%程度と非常に高く財務の状況は総じて良いです。

4.メタウォーター(上下水道関連)

事業内容と優れている点

メタウォーターは上下水道のエンジニアリングと上下水道設備向けの運転管理(およびメンテナンス)を行っています。事業内容及び業績の詳細はこの記事を参照してください。

運転管理事業はストック型の収益構造なので業績が安定しやすいです。運転管理セグメントが売上に占める割合は5割弱で増加傾向にあります。主な顧客は地方自治体です。地方自治体は財政的に厳しく、職員も高齢化が進んでいるため上下水道設備の維持管理が危ぶまれており、国は民間の資本を活用して上下水道設備の維持管理を行っていく方針を打ち出しています。したがって、上下水道分野の市場規模は成長していく可能性が高いです。また、顧客が地方自治体のため景気の影響と受けにくいと考えられます。

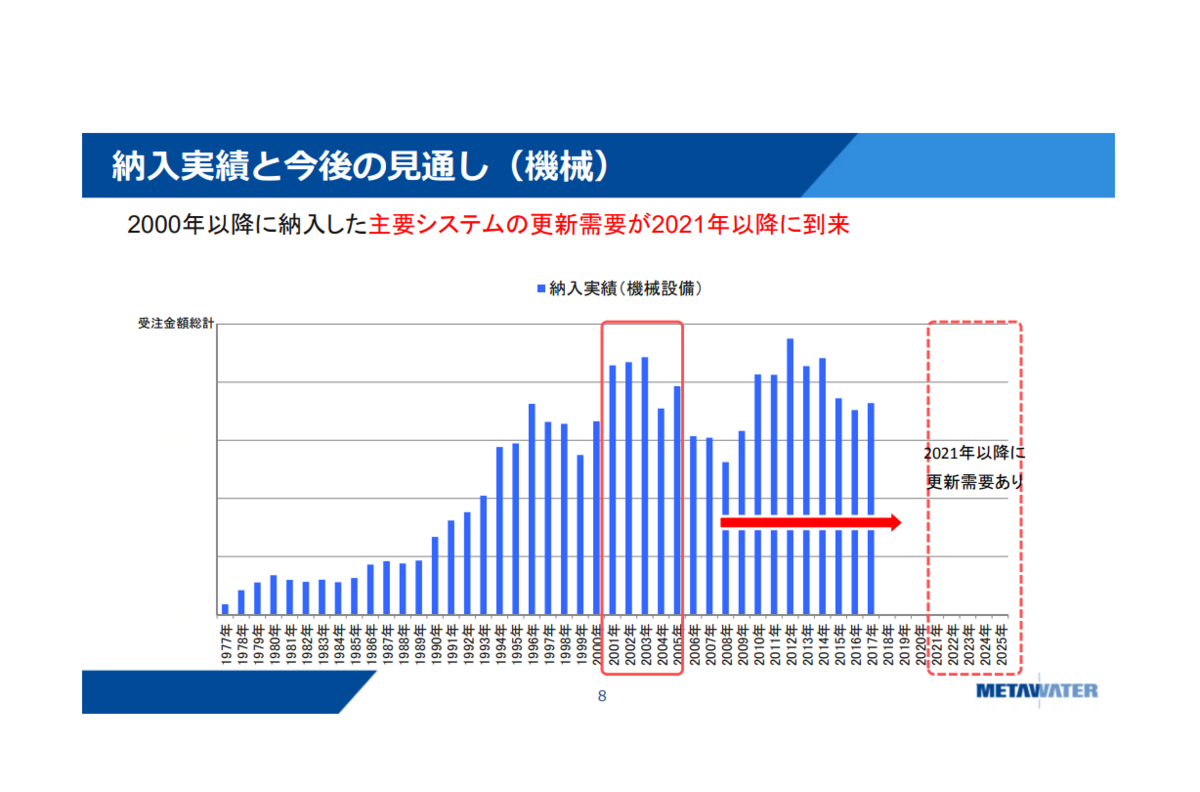

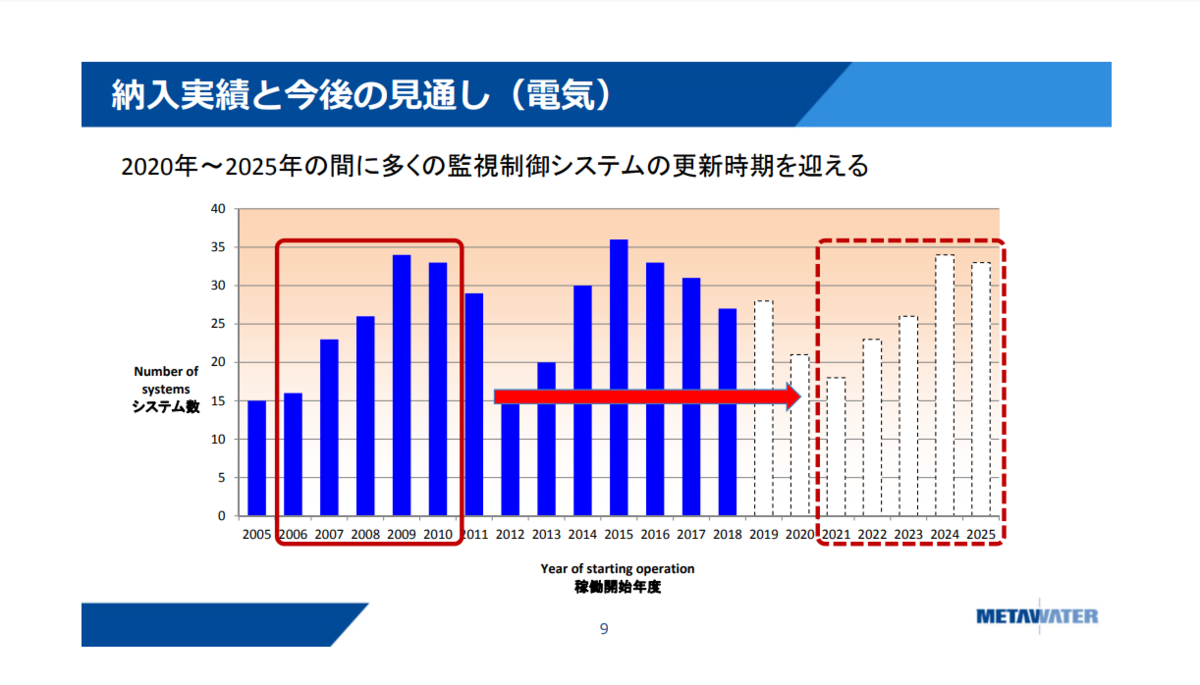

以下は同社が納入した設備・システムの実績と今後の見通しです。

IR資料より引用

同社が納入した設備の更新需要が期待できるため、一時的ではありますがエンジニアリングセグメントの売上も増加する可能性が高いです。

したがってメタウォーターは以下の点で魅力的だといえます。

- ストック型の売上が5割弱ある

- 上下水道分野の市場規模は成長する可能性が高い(国策なので)

- 機械・電気設備の更新需要が今後5年間のうちに見込まれる

- 景気の影響を受けにくいディフェンシブな銘柄

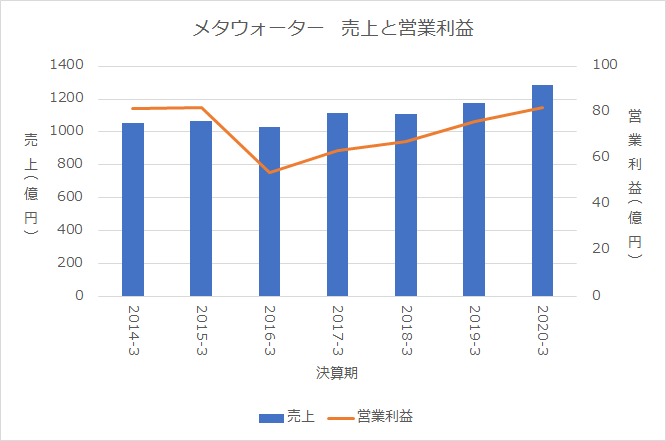

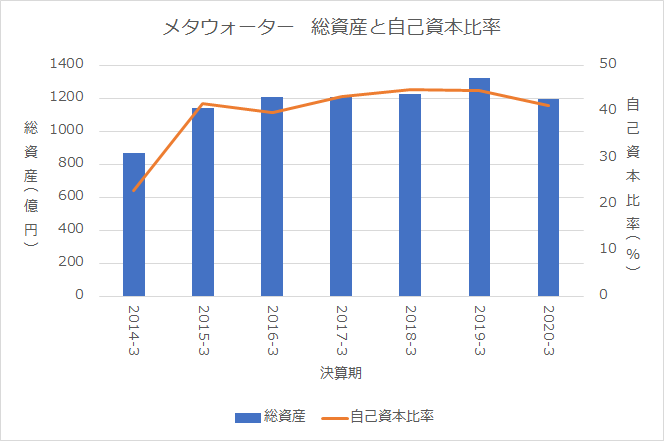

財務の概要

以下のグラフはプラネットの利益および資産の状況です。

グラフは有報より作成

売上は増加している一方で利益は横ばいです。総資産も2015-3期以降横ばいです。2020-3期の自己資本比率は40%程度と標準的です。

5.リスクモンスター(与信情報サービス)

事業内容と優れている点

リスクモンスターは与信情報サービスを主な事業としています。事業内容及び業績の詳細はこの記事を参照してください。

与信情報サービスでは取引先企業の信用格付けや与信限度額などの情報を顧客に提供します。取引先企業の情報に変更があれば通知するといった機能も提供しており、顧客の与信調査に係る負担を軽減することができます。ストック型の収益構造であり、なおかつ、不況時に需要があるサービスであるため収益は安定しやすいです。

また、与信管理業務での失敗は会社に大きな損害をもたらす可能性があるため、与信情報サービスのスイッチングコストは大きいと考えられます。誰しも変更による失敗の責任は取りたくないはずだからです。与信情報サービス市場は帝国データバンク、東京商工リサーチの寡占市場となっており、リスクモンスターのシェアはわずかです。サービスのスイッチングコストが大きいのでリスクモンスターの急成長は望めないでしょう。しかし、少しずつではありますがリスクモンスターの与信情報サービスの顧客数は着実に増加しており、帝国データバンク、東京商工リサーチを脅かす日が来るかもしれないと個人的に期待しています。

長期的に売上や利益が成長しており、財務も盤石で安心して投資できる会社です。

財務の概要

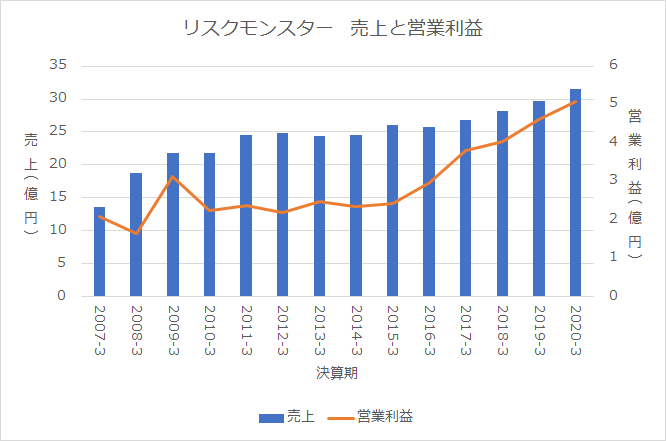

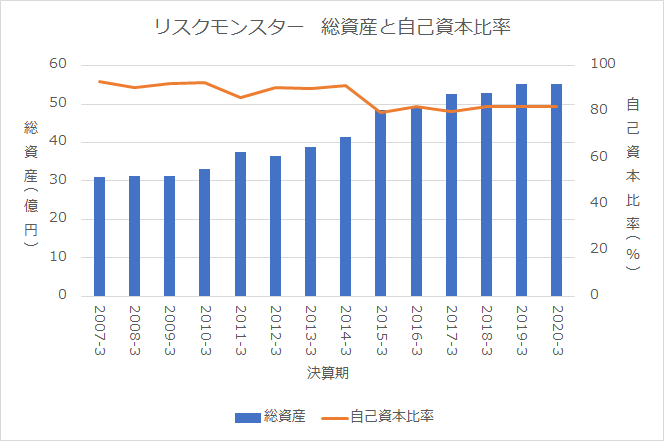

以下のグラフはリスクモンスターの利益および資産の状況です。

グラフは有報より作成

売上と利益がともに成長しています。総資産も着実に積みあがっています。2020-3期の自己資本比率は80%程度と極めて高いです。2015-3期に自己資本比率が低下しているのは本社オフィスに係る賃料経費を抑制するために本社ビルを取得したためです。

6.日本ケアサプライ(福祉用具レンタル卸)

事業内容と優れている点

日本ケアサプライは福祉用具をレンタル業者に貸与する事業を行っています。レンタル業者がエンドユーザーへ福祉用具を貸与し、日本ケアサプライはレンタル業者から福祉用具を回収・清掃・メンテナンスを行い、再びレンタル業者に福祉用具を貸与しています。事業内容及び業績の詳細はこの記事を参照してください。

福祉用具レンタル卸事業はレンタル業者の資本的なリスクを肩代わりすることで付加価値を生み出しています。したがって、大量の福祉用具在庫を抱え、メンテナンス拠点を整備するだけの資本力が必要です。同社は十分な規模、資金調達の多様な手段を有しており、本ビジネスを営む条件を満たしています。

日本は高齢化が進んでおり、福祉用具の需要は年々増加しています。2040年ごろまでは要介護者数は増加しつづけ、それ以降もより高齢の方の割合が増えていくと予想されるため今後数十年は福祉用具レンタル市場の規模が成長し続けるのではないかと考えています。また、福祉用具レンタルの需要は景気の影響を受けにくく、収益もストック型となるため収益は安定しやすいです。ただし、介護保険制度の改定によって大きな影響を受けるので、改定内容については注視する必要があります。

したがって、日本ケアサプライは

- 福祉用具レンタル卸という需要が今後伸びていく事業を営んでいる

- 景気循環の影響を受けにくい

- ストック型の収益構造で収益が安定しやすい

といった点で優れています。

財務の概要

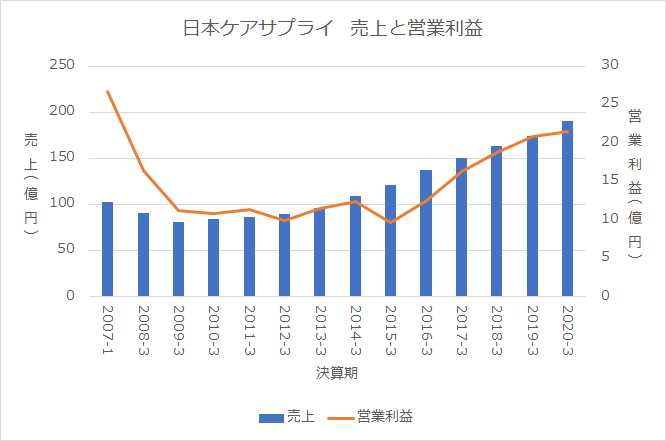

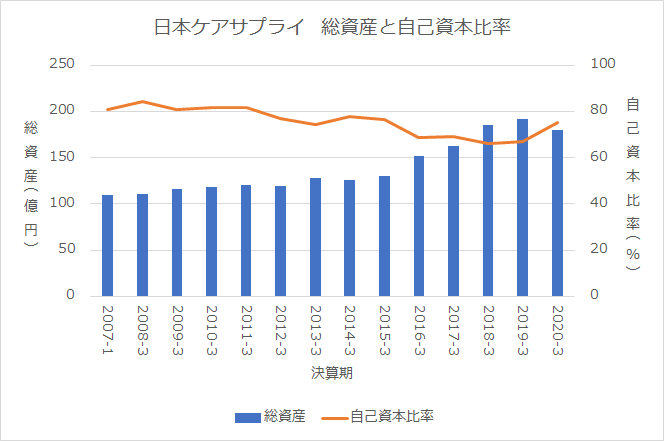

以下のグラフは日本ケアサプライの利益および資産の状況です。

グラフは有報より作成

売上と利益がともに成長しています。しかしながら利益は2007-1期には及びません。介護保険制度の改定や競合他社の増加の影響によるものと考えています。総資産も増加しています。2020-3期の自己資本比率は75%程度と高いです。

7.ピックルスコーポレーション(漬物製造・販売)

事業内容と優れている点

ピックルスコーポレーションは漬物の製造および販売を事業として営んでいます。

漬物の消費量は年々減少を続けており、漬物の製造販売は所謂斜陽産業に位置付けられます。同社は漬物業界のトップ企業であり、2018年のシェアは12.9%と推計されます。漬物業界の上位トップが占めるシェアの割合は40%強に過ぎず、今後も寡占化が進んでいくと予想されています。

同社の競争優位性については以下のように考えています。

- 斜陽産業であるため大資本が参入する動機が薄い

- 斜陽産業であるため競争相手は資本力に乏しく生産性の改善がされにくい一方で同社は大手でありその余裕がある

- 斜陽産業であるため零細や個人事業主の廃業、倒産が起こりやすい(後継者問題、経営の悪化)

要するに漬物業界は斜陽産業であるがゆえに、ライバルが弱くってトップ企業の同社にとって非常に良い環境であるということです。また、漬物は食品であり、食品の需要は景気循環の影響を受けにくく業績は安定しやすいです。

成長については

- 関東地方以外の伸びしろがありそうなこと

- 惣菜市場は成長しており、同社の売上も伸びていること

から大丈夫だと考えています。

したがって、同社は

- 斜陽産業のトップ企業であり、寡占化による利益を享受できる

- 競争相手が弱い

- 景気循環の影響を受けにくい

といった点で優れています。

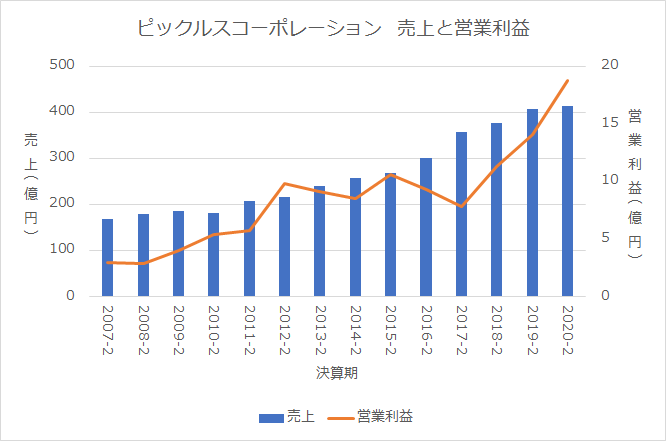

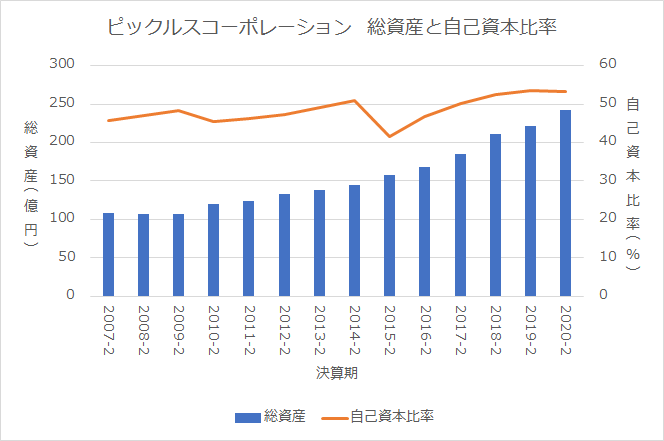

財務の概要

以下のグラフはピックルスコーポレーションの利益および資産の状況です。

グラフは有報より作成

売上と利益がともに成長しています。総資産も増加しています。2020-3期の自己資本比率は50%程度と標準的です。

8.竹本容器(プラスチックボトル)

事業内容と優れている点

竹本容器はプラスチックボトルの製造・販売を主な事業としています。

化粧品や食品を入れるプラスチック容器を製造する際は、金型の設計・製造を行う必要があります。金型の設計・製造には100万円以上の資金と数か月の期間が必要になります。既製品の容器を購入してもよいのですが形状や機能をカスタマイズすることはできません。竹本容器は3000を超える数の金型を有しており、顧客の要望に合わせて形状・印刷・素材などをカスタマイズし、低価格・短納期でプラスチック容器を製造し納品しています。このように既存の金型を用いて製造される容器をスタンダードボトルと呼んでいます(一方で、顧客の要望で金型を1から作り製造される容器をカスタムボトルと呼んでいます)。スタンダードボトル方式は特に少量のプラスチック容器を求める顧客とってメリットがあります。近年では少量・多品種の製品が求められるようになってきており、今の時代に即した事業であるといえます。

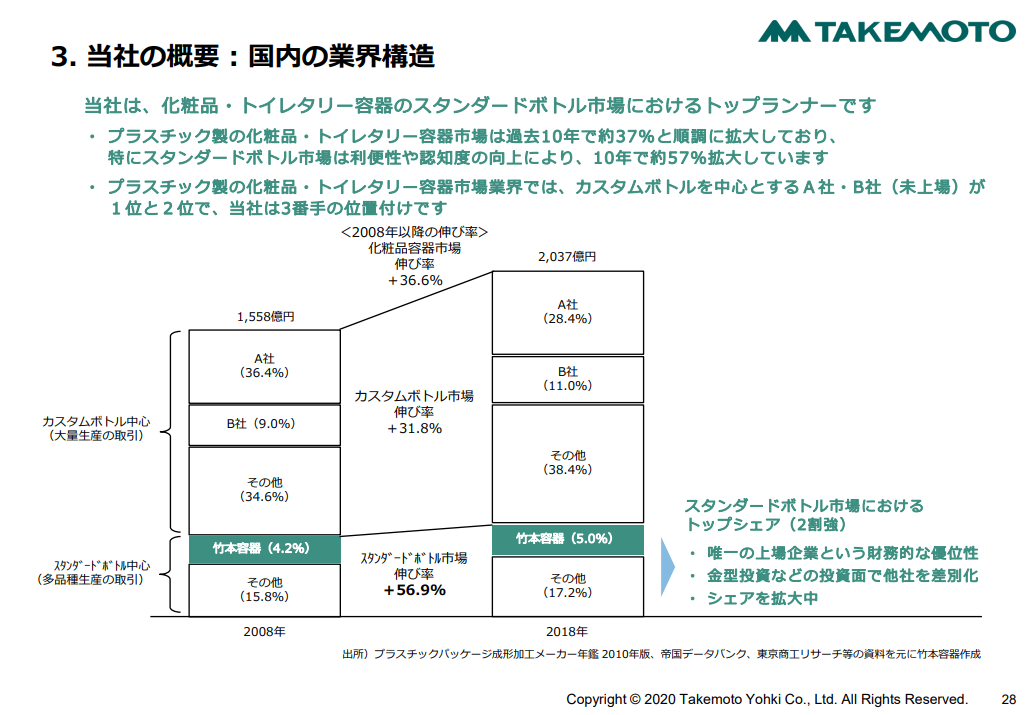

以下は同社がまとめた国内の業界構造に関する資料です。

2020年 日本証券アナリスト協会 会社説明会資料より引用

2018年の化粧品・トイレタリー容器の市場規模は2037億円、同社のシェアは5%に過ぎませんが、スタンダードボトルの分野においてはトップシェア(2割強)です。同社は国内で最も多くの金型を有しており(ホリスティックレポートより)、さらにスタンダードボトル分野における唯一の上場企業であり金型投資を行う財務的な優位性があり、スタンダードボトル分野においては他社よりも優位に立っているといえます。

スタンダードボトル分野へはカスタムボトル分野の大手企業による新規参入が考えられますが以下の理由から難しいと評価しています。

- 金型への多大な投資が必要であり、売上に直結しない投資を長期にわたって継続するのは許容しにくいこと(投資しても竹本容器という競争相手があり、それに見合ったリターンが得られるのか)

- 生産や営業の仕方がカスタムボトルとは大きく異なり、それを変えることが難しいこと

したがって竹本容器は以下の点で優れています。

- スタンダードボトル分野のトップ企業であり、競争優位性があること

- スタンダードボトル分野への新規参入が容易ではないこと

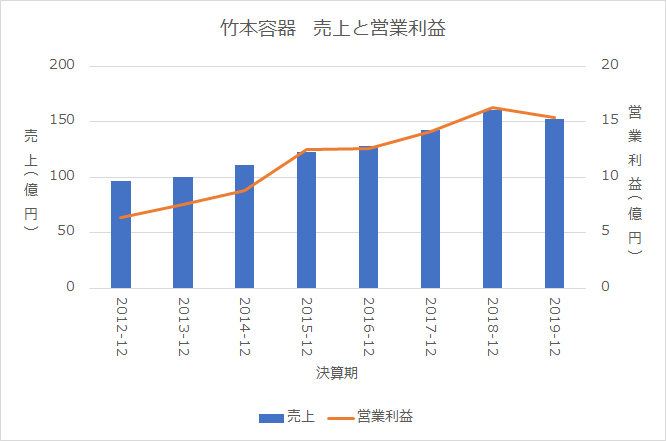

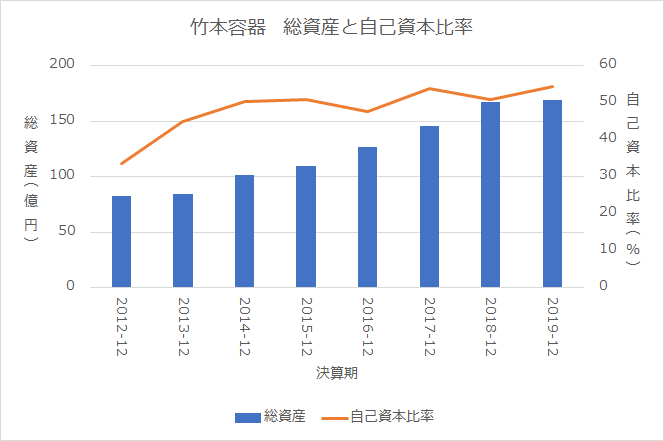

財務の概要

以下のグラフは竹本容器の利益および資産の状況です。

グラフは有報より作成

売上と利益がともに成長しています。総資産も増加しています。2019-12期の自己資本比率は50%程度と標準的です。

おわりに

わたしが長期投資する価値があると考えている銘柄にはおおよそ以下の傾向があります。

- 業界が成長している

- 収益が安定しやすい構造である

- 寡占化が進んでいる

- 業績が景気の影響を受けにくい

- 競争優位性がある

わたしの好みが多分に含まれていますが、この銘柄選出の基準がみなさんの投資に役立てると嬉しく思います。

今回はここまでです。