事業内容

りらいあコミュニケーションズはコンタクトセンターの運営や市場調査を主な事業として営んでいます。

同社の事業は「コンタクトセンター」「バックオフィス」「フィールドオペレーション」の3つのセグメントに分類されており、それぞれ以下のような事業内容です。

| セグメント | 事業内容 |

|---|---|

| コンタクトセンター | 電話、メール、Web等の非対面で顧客対応をはじめとしたお客様企業のマーケティング活動を支援するサービスを提供している |

| バックオフィス | データ入力や加工をはじめ、総務・人事等お客様企業のバックオフィス部門を支援するサービスを提供している。いわゆるBPO事業のこと |

| フィールドオペレーション | 店頭や訪問等の対面手法を用いて、お客様企業の顧客対応、マーケティングリサーチ、リサーチ活動を支援するサービスを提供している |

有価証券報告書より表を作成

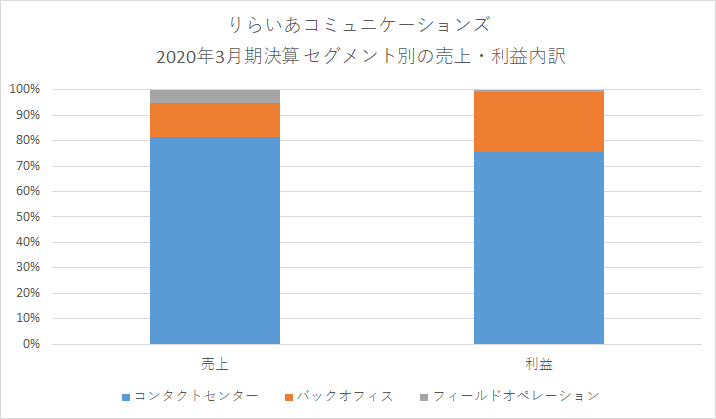

以下は2020年3月期のセグメント別の売上と利益の構成です。

有価証券報告書よりグラフを作成

売上および利益の大半を「コンタクトセンター」と「バックオフィス」で稼いでいることがわかります。

業績推移

売上と利益

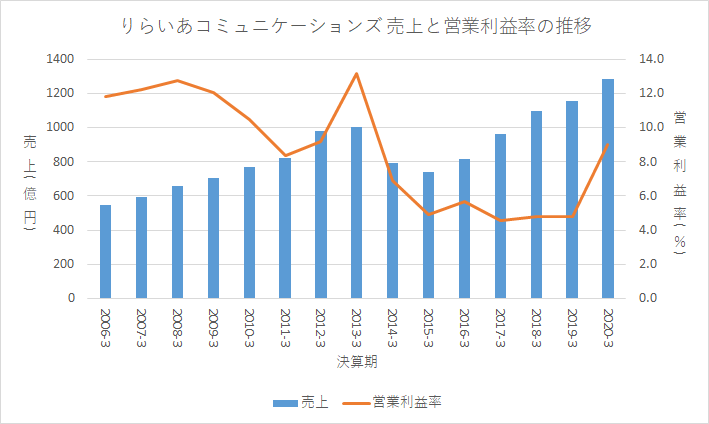

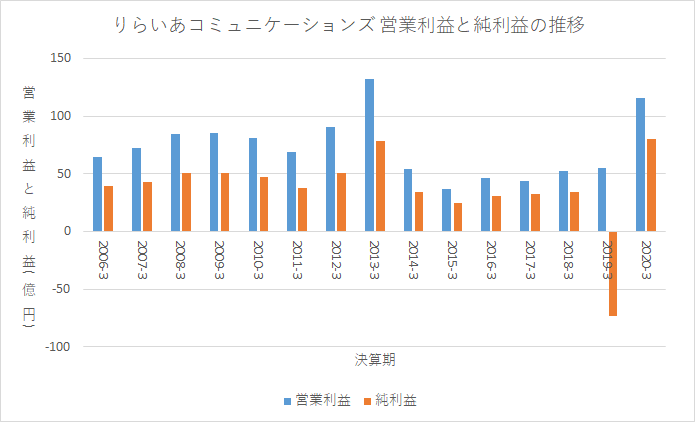

以下のグラフは売上と営業利益率、営業利益、純利益の推移です。

有価証券報告書よりグラフを作成

売上が増加している一方で利益率が低下傾向にあることがわかります。利益は2006-3期から増加しているようにはみえません。むしろ2014-3期~2019-3期の利益はそれ以前より減少しています。おそらく大型スポット契約の売上が減少したためです。2020-3期時点では売上は回復していると評価。利益については保守的みており、単年では評価が難しいので以降の決算をみて判断したいです。また、2019-3期の赤字は買収によって発生したのれんを減損し102億円の特別損失が発生したためです。

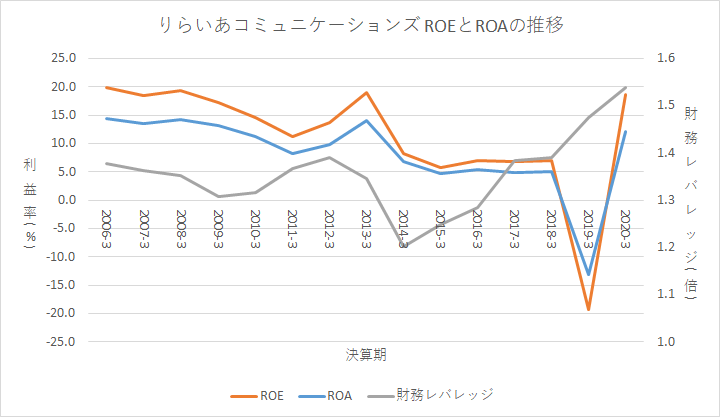

以下のグラフはROAとROE、財務レバレッジの推移です。

有価証券報告書よりグラフを作成

財務レバレッジは2014-3期以降上昇傾向にありますが、ROAとROEは上向いていないです。2020-3期より先の決算をみてから評価したい。

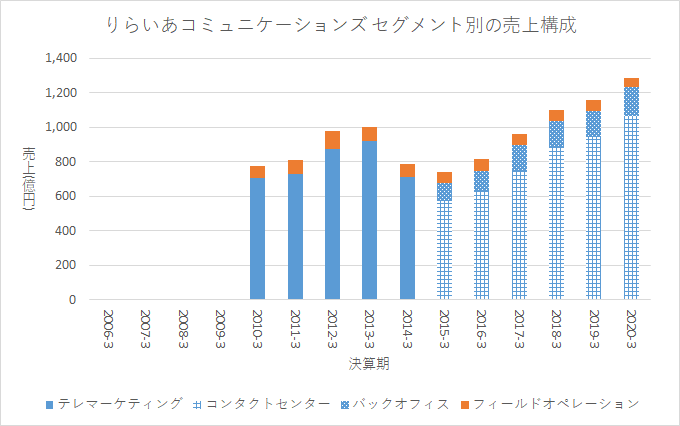

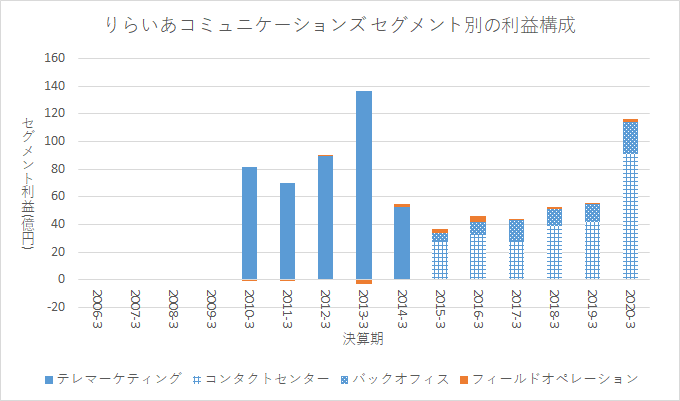

セグメント別の売上推移

以下はセグメント別の売上および利益の構成です。

有価証券報告書よりグラフを作成

2015-3期以降にセグメントの開示区分を変更しています。いずれの決算期も「コンタクトセンター」と「バックオフィス」が売上・利益の大半を稼いでいます。

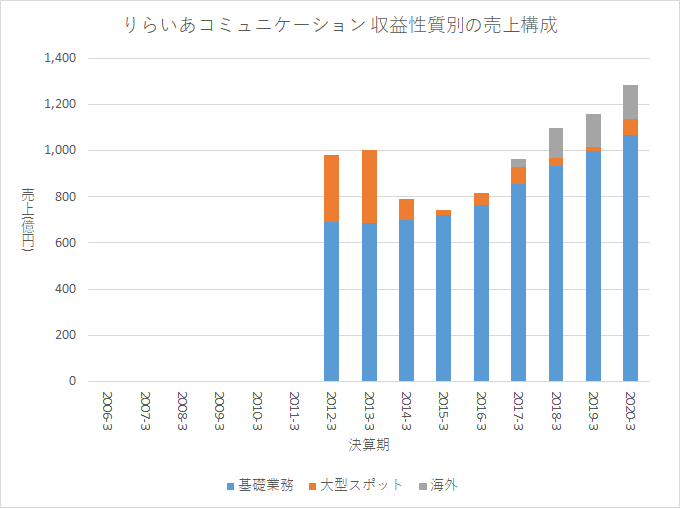

以下は収益性質別の売上構成です。

決算説明会資料よりグラフを作成

基礎業務による売上(短期性のものではない)を順調に伸ばしていることがわかります。

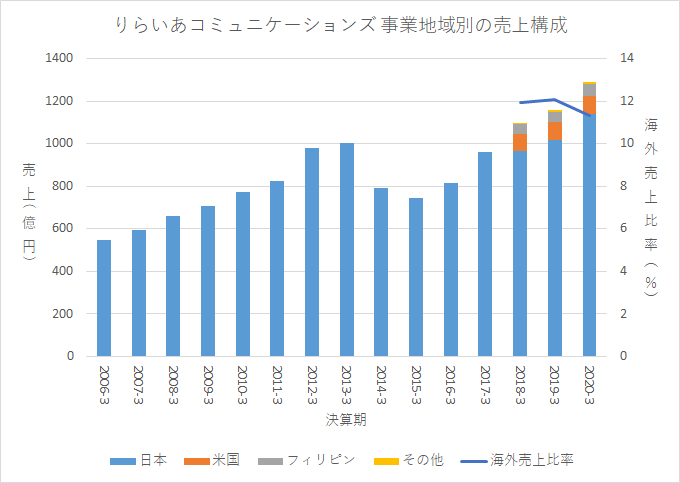

以下のグラフは事業地域別の売上構成です。

有価証券報告書よりグラフを作成

国内の売上が大半です。

資産

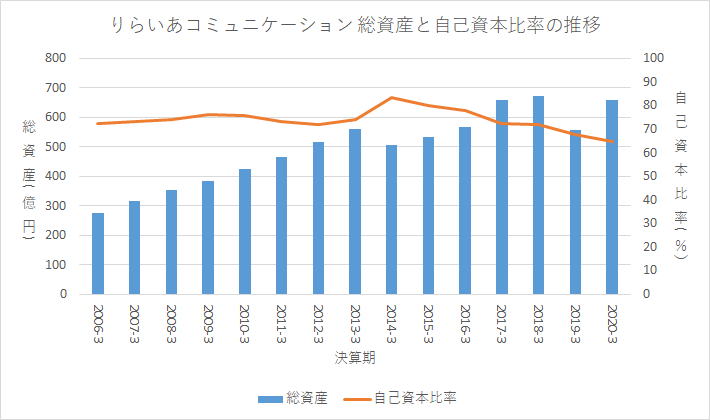

以下のグラフは総資産と自己資本比率の推移です。

有価証券報告書よりグラフを作成

2014-3期以降、自己資本比率は低下傾向にあります。ただし、2020-3期の自己資本比率は60%以上あり高いです。2014-3期以降、総資産も伸び悩んでいます。

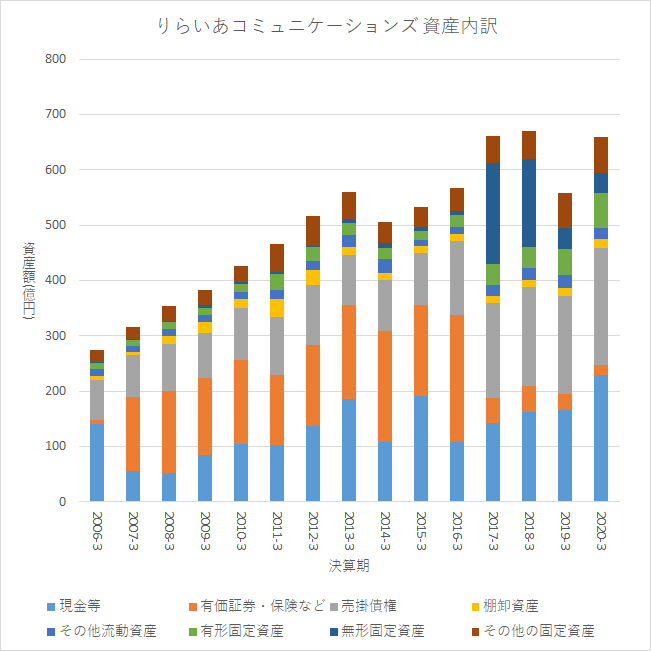

以下のグラフは資産の内訳推移です。

有価証券報告書よりグラフを作成

2016-3期までは現金及び有価証券等が資産の過半を占めていましたが、2017-3期にそれがのれんに変わっています。大きな買収をしたということです。その「のれん」の大半は2019-3期に減損処理されています。

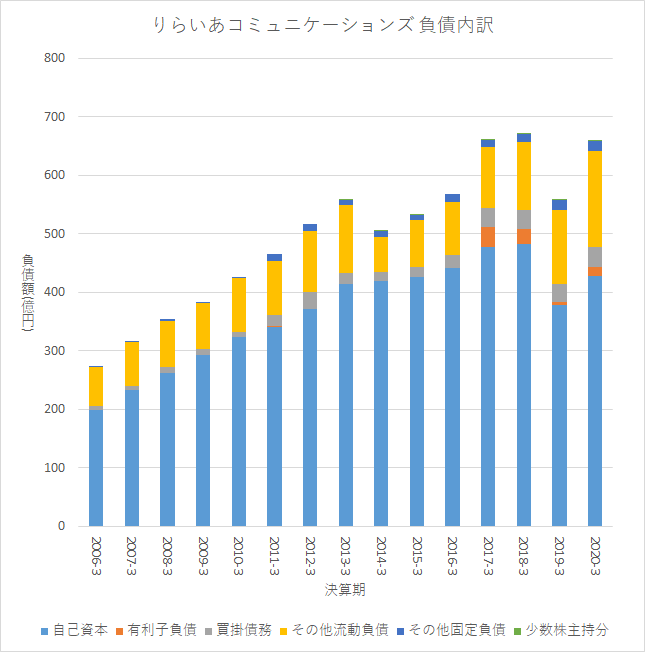

以下のグラフは負債の内訳推移です。

有価証券報告書よりグラフを作成

大半が自己資本です。

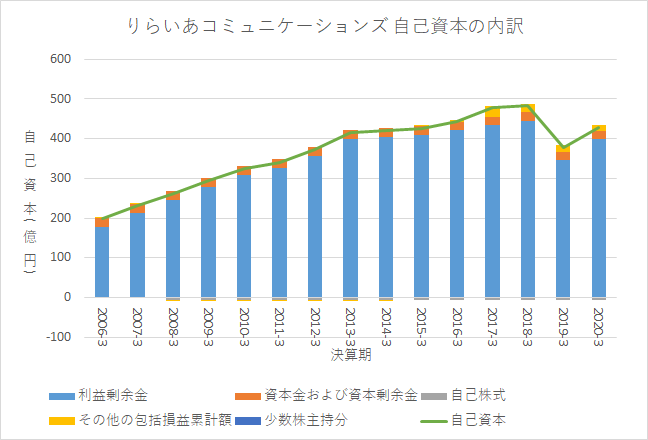

以下のグラフは自己資本の内訳推移です。

有価証券報告書よりグラフを作成

2019-3期にのれんの減損処理のため自己資本が減少しています。それを除けば、利益剰余金の増加によって自己資本が積みあがっており健全です。

簿外債務については有報には記載がありませんでした。ただ、2020-3期から「国際財務報告基準を適用している一部の在外子会社」の国際財務報告基準第16号「リース」の適用によりリース資産がオンバランスするようになっており、リース資産として13億円程度が貸借対照表に載るようになりました。同社のリース取引は主としてオフィスの賃借なのでそれがオンバランスしたのだと理解しています。

キャッシュフロー

営業CF

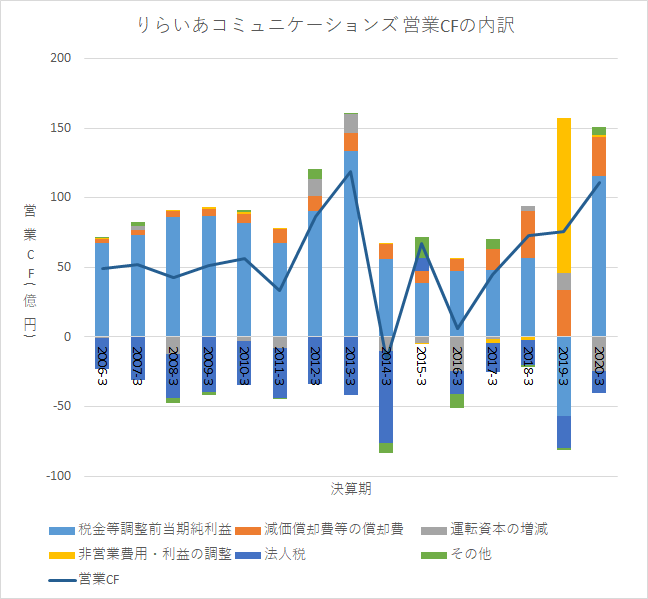

以下のグラフは営業CFの推移です。

有価証券報告書よりグラフを作成

営業CFは成長していません。

投資CF

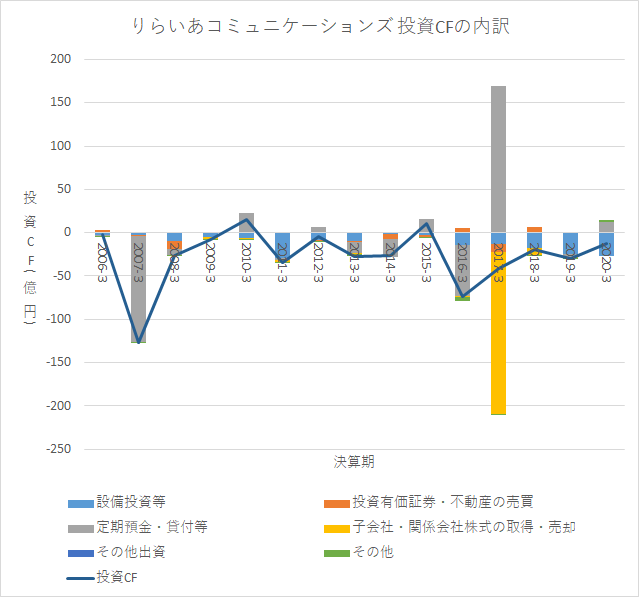

以下のグラフは投資CFの推移です。

有価証券報告書よりグラフを作成

投資CFの多くが貸付によるもので設備投資の額は営業CFと比較して大きくありません。2017-3期に買収によって186億円のキャッシュアウトがあります。これはフィリピンのコンタクトセンターおよびバックオフィス業務を行う会社を買収したためです。

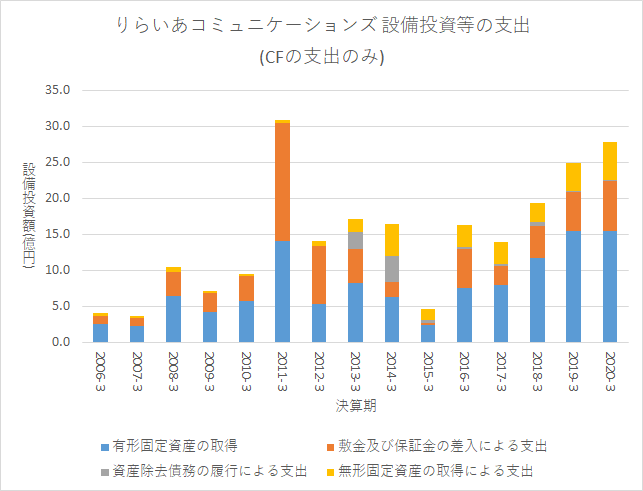

以下のグラフに投資CFのうち設備投資の支出のみを抜き出し、図示します。

有価証券報告書よりグラフを作成

有形固定資産や敷金・保証金の差入れが大半を占めています。また、2014-3期以降、無形固定資産(システム投資)の取得が増加しています。

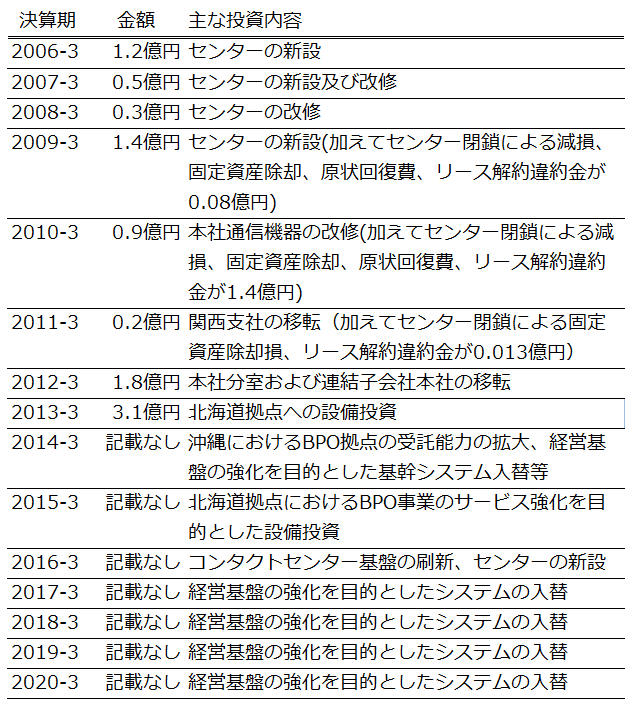

以下の表に有報記載の「設備投資の状況」の内容をまとめました。表中の金額は全体の額で、記載の投資内容にその金額を投資しているというわけではないので注意してください。

有価証券報告書より表を作成

コンタクトセンター・バックオフィス事業拠点、基幹システムへの投資を行っていることがわかります。しかし、2017-3期以降は具体的な記述が乏しく不親切であるように感じます。

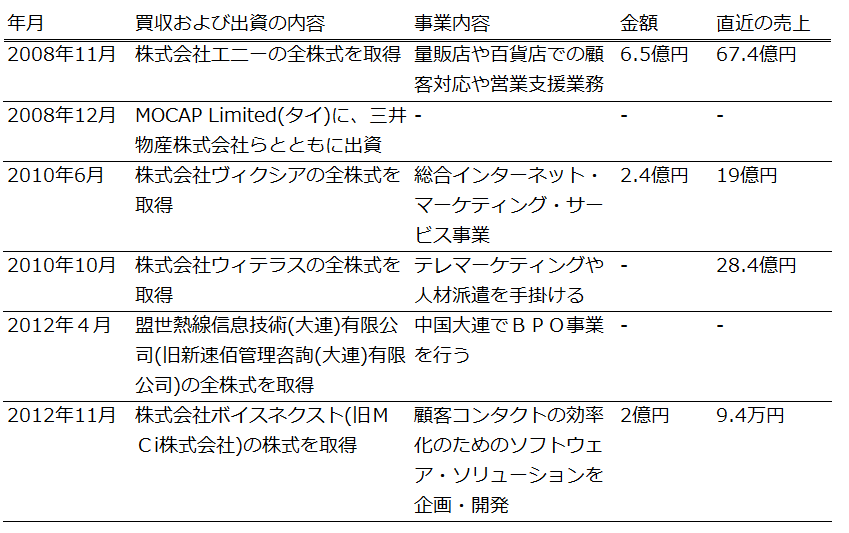

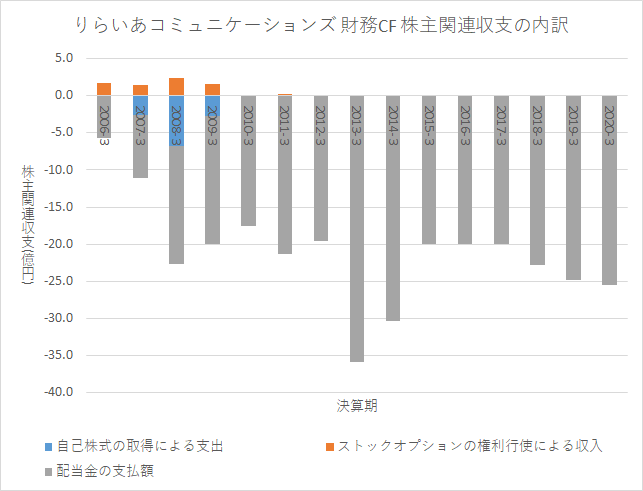

以下のグラフに主な買収内容をまとめました。不明な項目は「-」と記載しています。

IR資料等により表を作成

特に目立つのは2016年9月に買収したフィリピンの「SPi CRM, Inc.」および「Infocom Technologies, Inc」でしょうか。有報では「成長基調にあるアジア太平洋地域及び北米を中心とする英語圏での事業推進体制を大幅に強化しました」とありますが、買収金額195億円のうち102億円を減損しており、かなり高くついています。

財務CF

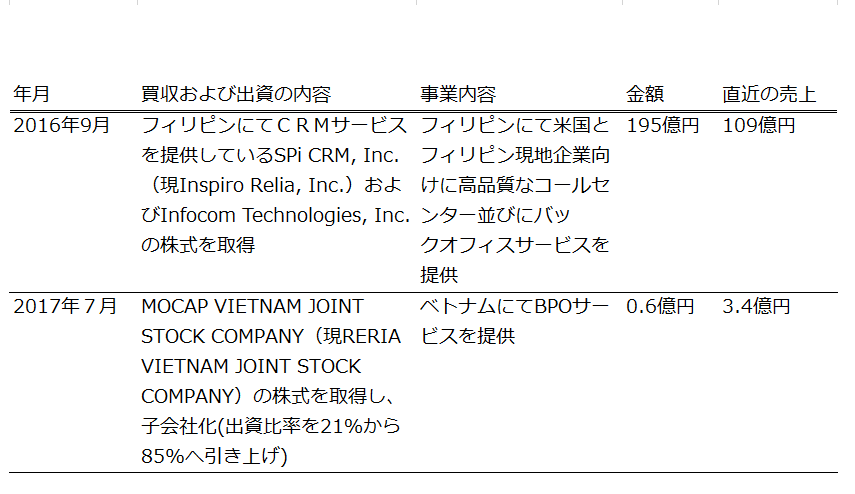

以下のグラフは財務CFの推移です。

有価証券報告書よりグラフを作成

株主への支出が大半を占めています。2017-3期に買収のため若干の借入をしています。

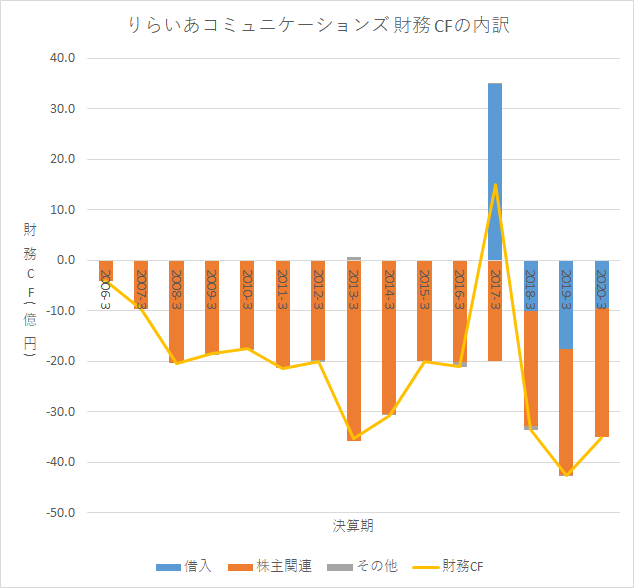

以下は投資CF中の株主に関するCFの内訳です。

有価証券報告書よりグラフを作成

ほとんどが配当によるものです。

全体

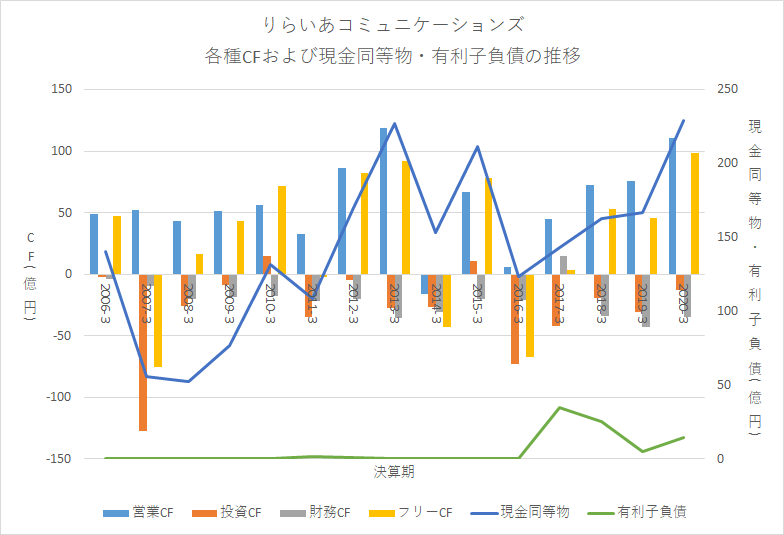

以下のグラフは各種CFおよび現金同等物と有利子負債の推移です。

有価証券報告書よりグラフを作成

営業CFはプラスであり、投資CFも営業CFの範囲内で行われています。堅実な経営をしています。ただし、営業CFは成長していません。

まとめ

りらいあコミュニケーションズの2020-3期の売上は1287憶円、営業利益は116億円、営業利益率は9%でした。14年間の平均売上成長率は6.3%、営業利益成長率は4.2%でした。

2006-3期と2020-3期のみを比較すると売上・利益ともに成長していますが、2020-3期の利益が良いだけで利益は成長できていないと保守的に判断しています。また、2013-3期以降、利益率は低下傾向にあります。大型スポット契約終了に伴う売上の減少*1、人件費の高騰、競争の激化が原因として考えられ、事業環境はよくないと推察されます。しかし、基礎業務による売り上げを伸ばしており、売上が安定しやすくなっている点は評価できます。大型スポット契約終了による売上の減少を乗り越えて、売上を着実に伸ばしています。利益については今後の決算をみて判断したいです。

2017-3期にアジアおよび米国でコンタクトセンターおよびバックオフィス業務を営む会社を約200億円で買収しましたが、2019-3期に約100億円の減損を計上しています。今後の成長のため海外展開を加速させたかったのでしょうが、買収に失敗して*2多額の損失を出してしまっています。さすがに今後は買収にも慎重になるとは思いますが、海外展開のためにどういった手段を講じるのか期待したいです。

したがって、同社の今後の見どころは

- 2021-3期以降も2020-3期と同等の利益をだすことができるのか

- 今後の海外展開はうまくいくのか

です。

今回はここまでです。