事業内容

ベルシステム24ホールディングスはコンタクトセンターの運営やBPO事業を主な事業として営んでいます。

同社の事業は「CRM」「その他」の2つのセグメントに分類されており、それぞれ以下のような事業内容です。

| セグメント | 事業内容 |

|---|---|

| CRM | クライアント企業のカスタマーサポート業務(主に、クライアント企業の商品・サービスに関する質問に対応する業務)、セールスサポート業務(主に、クライアント企業の商品・サービスの販促をサポートする業務)、テクニカルサポート業務(主に、クライアント企業のIT製品の操作方法等に関する質問に対応する業務)、BPO業務(主に、市場調査・データ入力作業等を請け負う業務、医薬品・医療機器の開発支援業務)をおこなっている |

| その他 | モバイル・PC経由で、一般消費者向けの月額課金によるコンテンツ販売や、事業者向けに気象予報コンテンツの販売をおこなっている |

有価証券報告書より表を作成

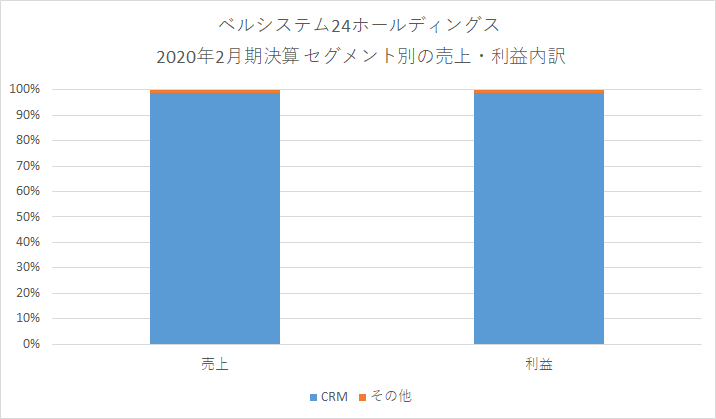

以下は2020年2月期のセグメント別の売上と利益の構成です。

有価証券報告書よりグラフを作成

売上および利益の大半を「CRM」で稼いでいることがわかります。「CRM」事業のコンタクトセンターによる売上・利益とBPO事業による売上・利益の内訳は不明です。

業績推移

売上と利益

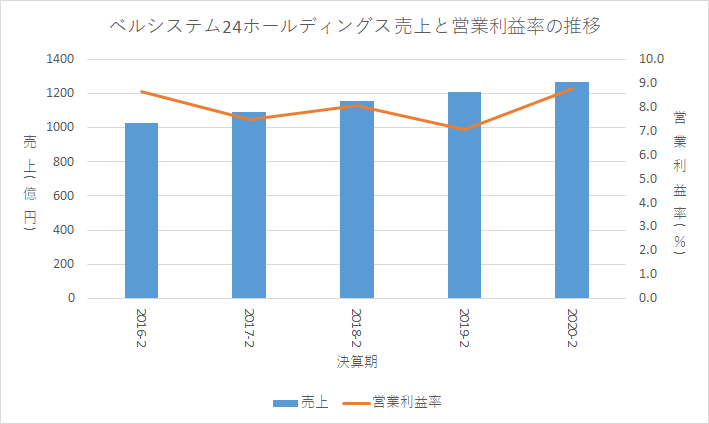

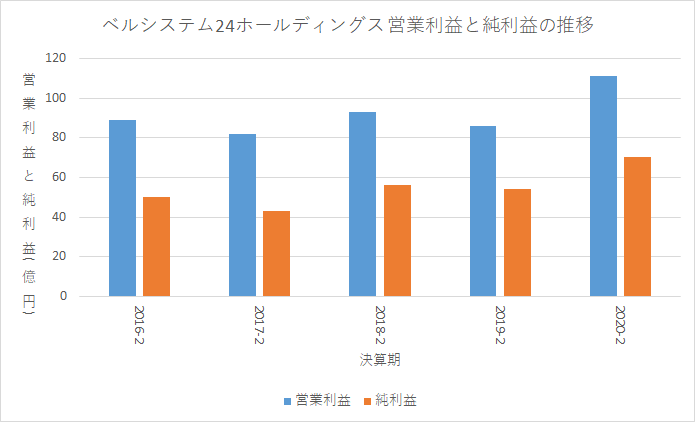

以下のグラフは売上と営業利益率、営業利益、純利益の推移です。

有価証券報告書よりグラフを作成

売上は増加しています。営業利益率はおおよそ8%程度あり高い水準です。利益も2016-2期以降は増加傾向にあります。ただし、この会社は上場直前の業績のほうがよく、上場直後に大きく業績を落とした会社です。上場直前の2014-2期~2015-2期の営業利益率は15%程度あり、上場以降と比べると格段に高いです。上場後に収益性が悪化した原因はソフトバンク系列向けの大型契約の受注単価や受注時間の減少と有報では説明されています。

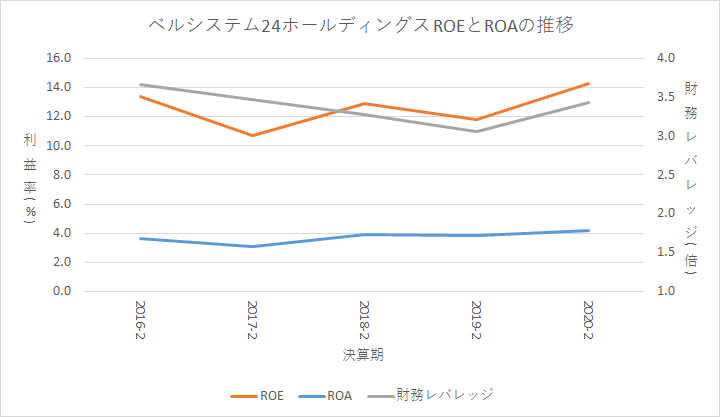

以下のグラフはROAとROE、財務レバレッジの推移です。

有価証券報告書よりグラフを作成

財務レバレッジ、ROA、ROEは特に大きな変化はありません

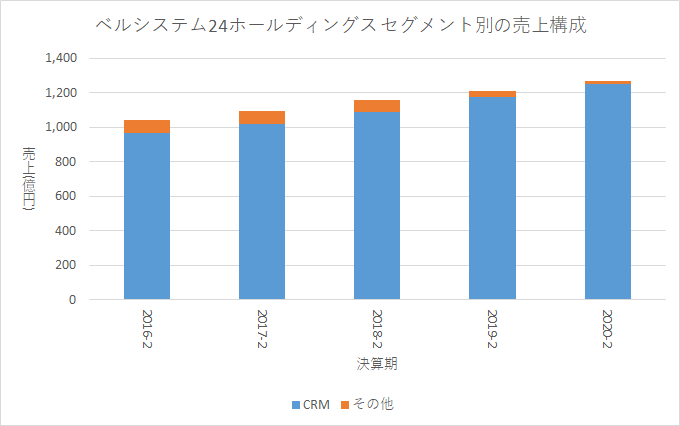

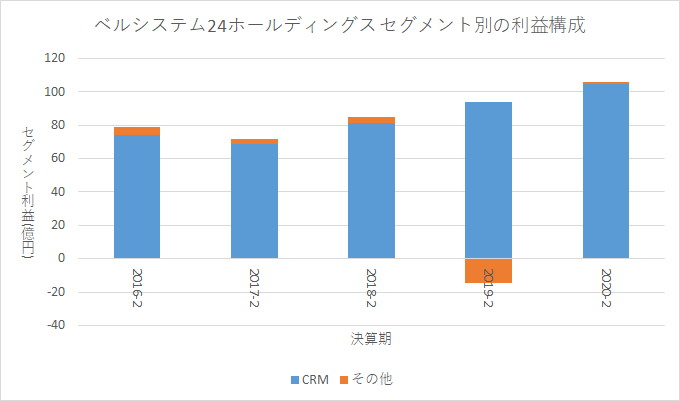

セグメント別の売上推移

以下はセグメント別の売上および利益の構成です。

有価証券報告書よりグラフを作成

いずれの決算期も「CRM」が売上・利益の大半を稼いでいます。

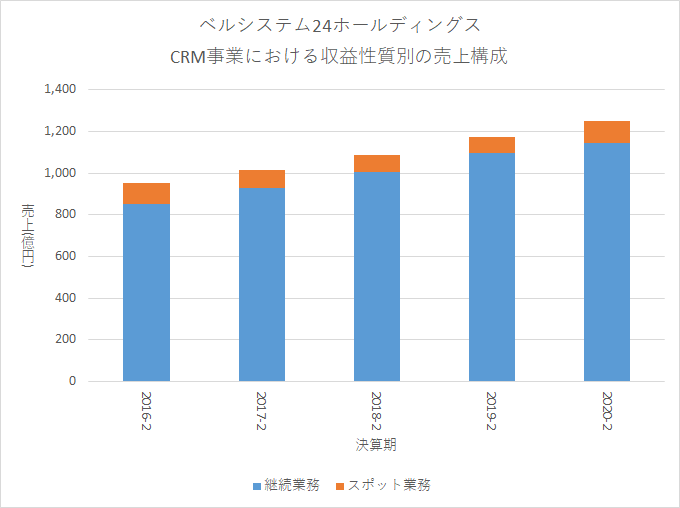

以下は「CRM」事業における収益性質別の売上構成です。

決算説明会資料よりグラフを作成

継続業務による売上を着実に伸ばしていることがわかります。

事業地域別の売上についてですが海外売上の詳細は開示されておらず、売上全体の10%未満です。

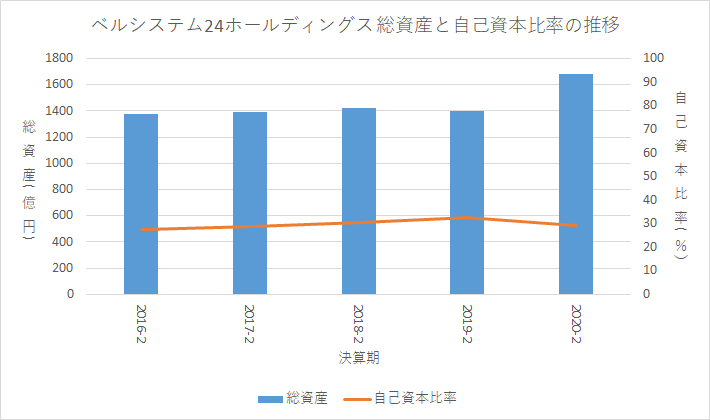

資産

以下のグラフは総資産と自己資本比率の推移です。

有価証券報告書よりグラフを作成

総資産が2020-2期に大きく増加していますが、これはリース会計の基準が変更されたことによる影響です。したがって、総資産額は2016-2期以降はほぼ変わっていないと評価しています。自己資本比率は低く、2020-2期の自己資本比率は29%です。

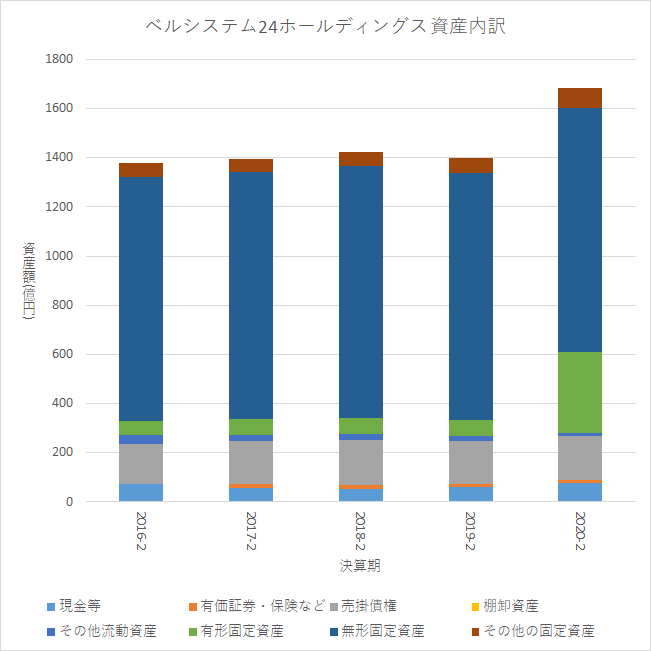

以下のグラフは資産の内訳推移です。

有価証券報告書よりグラフを作成

資産の大半がのれんです。内訳は以下の通りです。

- ベルシステム24、927億円

- ポッケ、28億円

- CTCファーストコンタクト,0.7億円

また、2020-2期に有形固定資産が大幅に増加していますが、リース会計の基準が変更したことに伴って使用権資産(建物及び構造物なので賃貸している拠点オフィスだと思われる)を計上したためです。

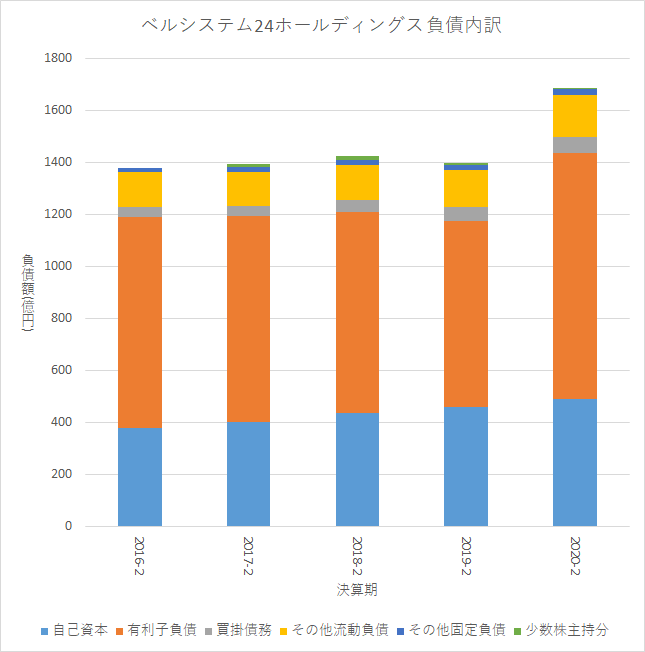

以下のグラフは負債の内訳推移です。

有価証券報告書よりグラフを作成

大半が有利子負債です。2020-2期に有利子負債が増加したのは上述のリース会計の基準変更によるものです。おおよそ278億円を新たにリース負債として認識しバランスシートに計上しています。また、2020-2期の自己資本は492億円であり、「のれん」と比較して少額です。同社の事業の収益性が低下した場合、「のれん」の減損によって自己資本が大きく損なわれるリスクがあります。

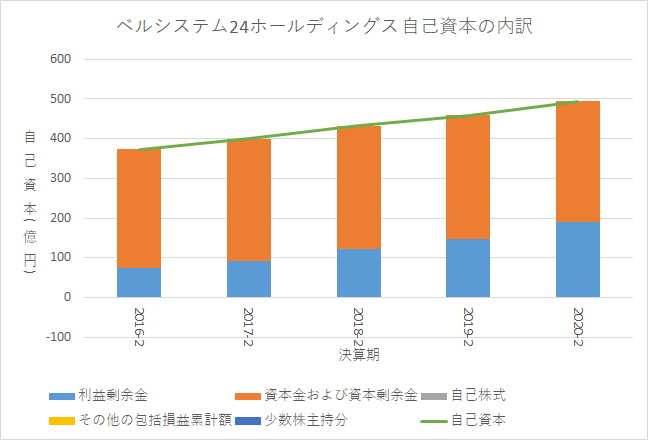

以下のグラフは自己資本の内訳推移です。

有価証券報告書よりグラフを作成

利益剰余金の増加によって自己資本が積みあがっており健全です。

キャッシュフロー

営業CF

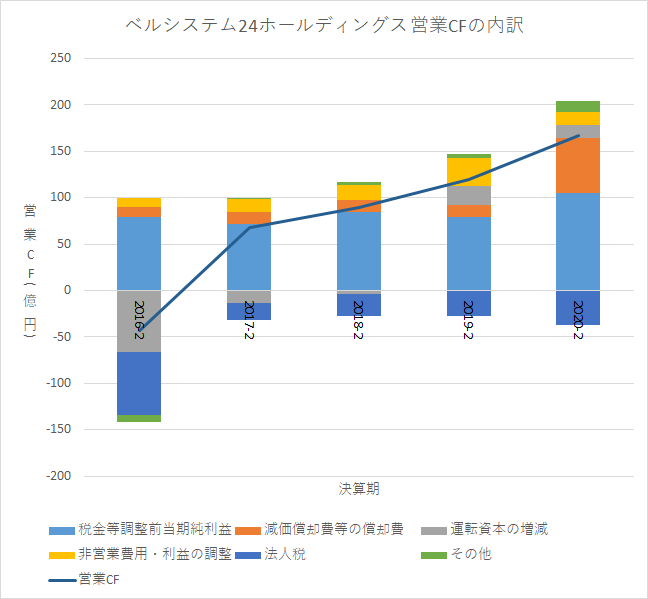

以下のグラフは営業CFの推移です。

有価証券報告書よりグラフを作成

営業CFは成長しています。

投資CF

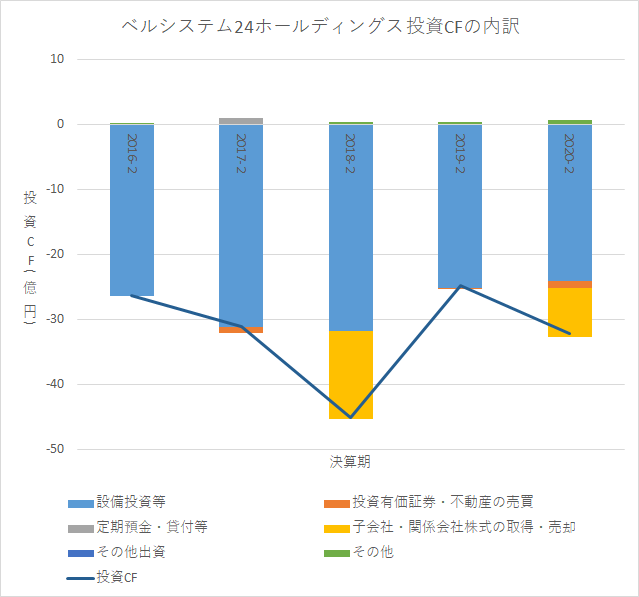

以下のグラフは投資CFの推移です。

有価証券報告書よりグラフを作成

投資CFの多くが設備投資等によるものす。

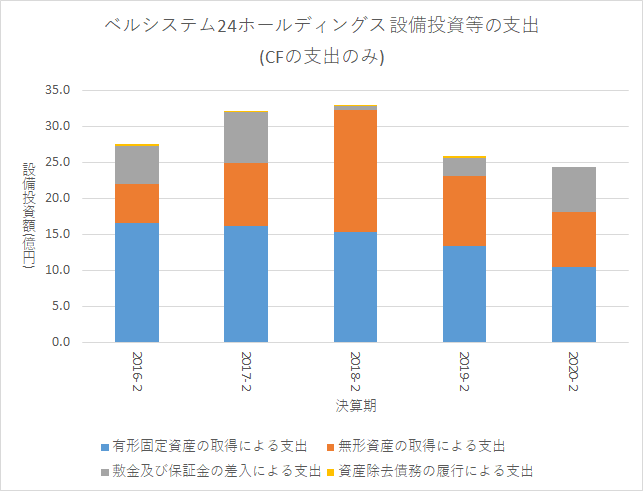

以下のグラフに投資CFのうち設備投資の支出のみを抜き出し、図示します。

有価証券報告書よりグラフを作成

有形固定資産や敷金・保証金の差入れと無形資産の取得が大半を占めています。

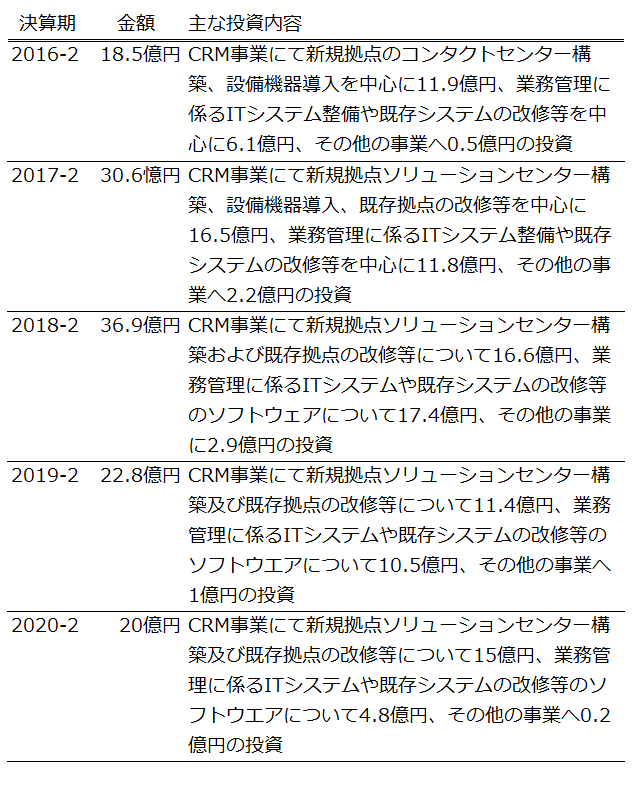

以下の表に有報記載の「設備投資の状況」の内容をまとめました。

有価証券報告書より表を作成

CRM事業拠点、システムへの投資が大半を占めていることがわかります。

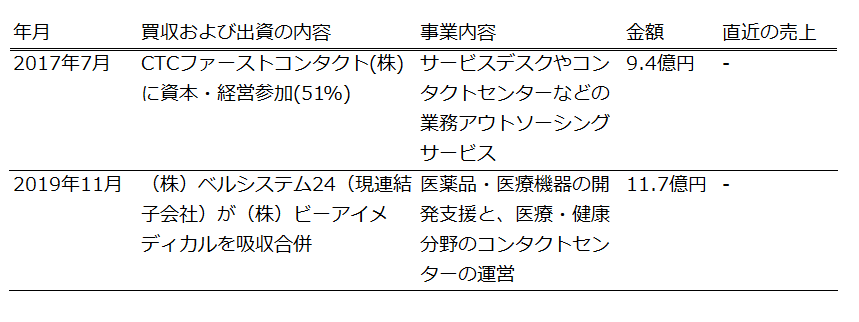

以下のグラフに主な買収内容をまとめました。不明な項目は「-」と記載しています。

IR資料等により表を作成

「CRM」事業に関連する買収を行ってはいますが、額は小さく今のところオーガニックな成長を志向しているようにみえます。

財務CF

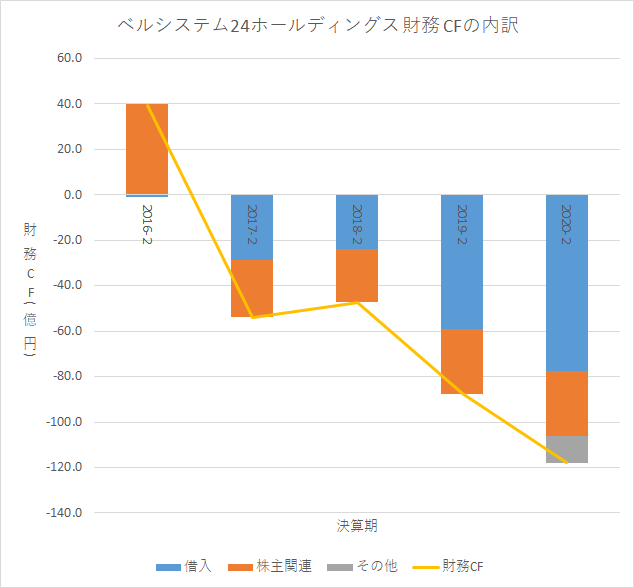

以下のグラフは財務CFの推移です。

有価証券報告書よりグラフを作成

株主への支出と借入の返済で財務CFはほぼ説明できます。

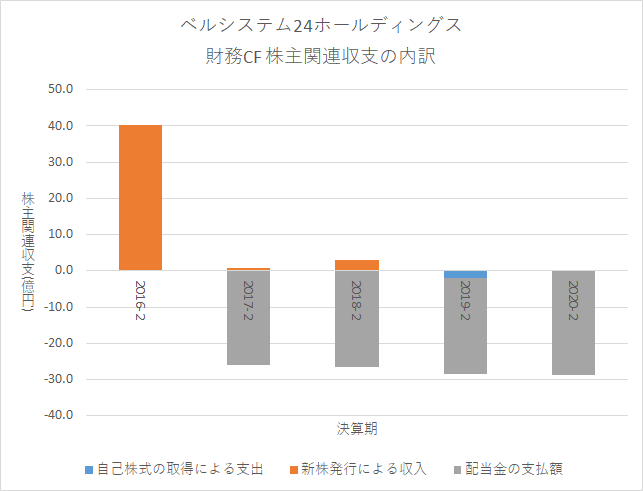

以下は投資CF中の株主に関するCFの内訳です。

有価証券報告書よりグラフを作成

CFについては特にいうことはありません。

全体

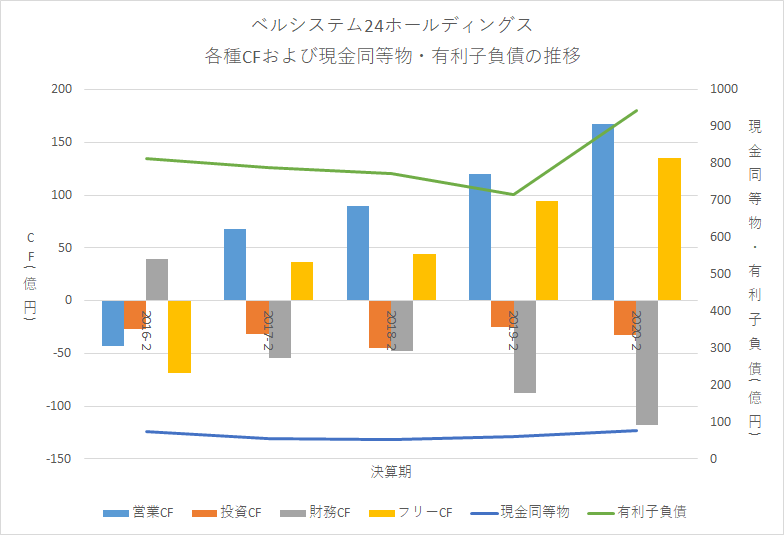

以下のグラフは各種CFおよび現金同等物と有利子負債の推移です。

有価証券報告書よりグラフを作成

営業CFはプラスであり、投資CFも営業CFの範囲内で行われています。会計基準変更の影響を除けば有利子負債も減少しています。経営状態はよいと評価しています。

まとめ

ベルシステム24ホールディングスの2020-2期の売上は1267憶円、営業利益は111億円、営業利益率は8.8%でした。4年間の平均売上成長率は5.4%、営業利益成長率は5.7%でした。

2016-2期以降は売上・利益ともに成長していますが、利益については上場前の水準には達していません。同社のIR資料を読むと伊藤忠、凸版印刷との提携をうまく活用して事業を拡大していく方針のようです。特に伊藤忠との提携によって海外進出を進めていく狙いがあり、2020-2期の海外売上は全体の10%に満たないようですが今後に期待したいと思います。

今回はここまでです。