はじめに

今回は鉄鋼業界について調べてみました。

以下は目次です。

鉄鋼業界の国内外の動向について

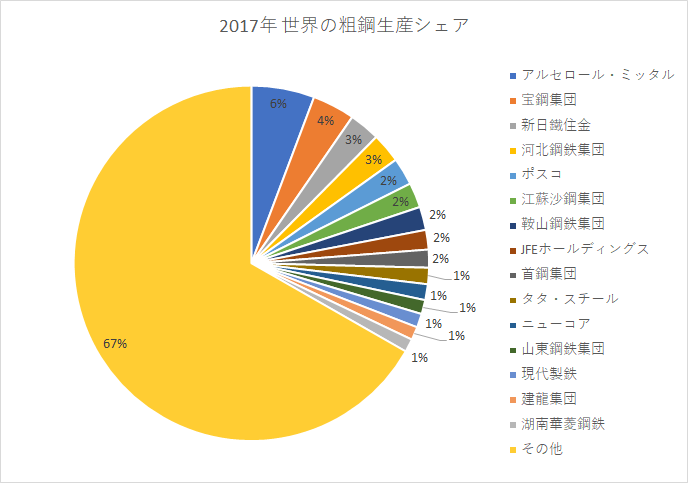

鉄鋼業界の世界シェアについて

以下のグラフに2017年の粗鋼生産量の企業ランキングを示します。

「粗鋼」とは最終製品に加工される前の「鉄」のことで、統計上でよく用いられています。実際に粗鋼と呼ばれる製品があるわけではないので注意が必要です。

World Steel Association Top steel-producing companies より

日本企業では新日鉄住金(2019年4月より日本製鉄と社名を変更している本記事では新日鉄住金と記載する)が第3位に、JFEホールディングスが第8位にランキングされています。アルセロール・ミッタルの粗鋼生産量が圧倒的で、新日鉄住金とJFEホールディングスを足しても及びません。一方で、世界の粗鋼生産量は約16億トンで、上位15位の企業を合わせても全体に占める割合は33%と低くなっています。以下のグラフに世界の粗鋼生産量のうち上位15企業が占める割合を示します。

World Steel Association Monthly crude steel production 2017 および Top steel-producing companiesより

鉄鋼業界は世界全体でみると寡占度が低く、このことは新興国企業の成長や業界再編などにより鉄鋼業界の企業順位が大きく変わっていく可能性が高いことを示唆しています。世界第3位の粗鋼生産量を誇る新日鉄住金も、数年後には順位を落としていても全く不思議ではありません。

ここで分かったことは以下の通りです。

- 粗鋼生産量ランキングの上位3位と8位に日本企業がランクインしている

- 3位が新日鉄住金

- 8位がJFEホールディングス

- 世界の粗鋼生産量のうち上位15企業が占める割合はわずか33%である

世界の粗鋼生産量の推移

以下のグラフは世界の粗鋼生産量の推移です。

2000年以降、中国の粗鋼生産量が大きく増加しています。2017年時点で、中国の粗鋼生産量は世界の49%を占めており、世界第1位の粗鋼生産国です。そのため、近年では鉄鋼市況に中国が与える影響が非常に大きくなっています。中国国内の鉄鋼過剰生産による市況悪化は最たる例です。

世界の鉄鋼消費の内訳

以下のグラフは2017年の世界の鉄鋼消費内訳です。

51%が建築・インフラです。自動車向けは12%しかない。自動車向けの鉄鋼は、軽く・固く・加工容易な必要があり、高い技術が必要とされています。しかし、実のところ高い技術の需要は少ないのかもしれません。大半の需要は汎用品でよいのでしょう。

中国の鉄鋼市場の動向について

以下の図は中国国内の設備稼働率の推移です。

三井住友銀行 産業調査レポート 中国鉄鋼市場アップデート(2018年1~6月)より引用

2006年以降、中国国内の生産設備の稼働率は下がり続け、稼働率が80%を下回っている状況が続いていましたが、2015年以降は改善傾向にあります。これは中国政府が2016年以降、「サプライサイド改革」と称する政策にて過剰設備解消を進めているからです。今後も中国国内の過剰設備が解消されていくと思われます。

また、中国国内の市場シェアは寡占化が進んでおらず、上位10企業で全体の40%に満たない状況です。中国政府は中国国内の鉄鋼産業の強化のため、企業の再編を通じて上位10企業で60%とする政策を進めています。

三井住友銀行 産業調査レポート 中国鉄鋼市場アップデート(2018年1~6月)より引用

中国の粗鋼生産量の60%はおおよそ500百万トンであり、それを上位10社で占めるとなると平均して50百万トンの規模になります。世界の粗鋼生産量の順位は中国企業の再編によって大きく変動することになるでしょう。

鉄鋼業界の日本国内シェアと海外進出動向

日本国内での粗鋼生産量のシェアを以下のグラフに示します。

World Steel Association Monthly crude steel production 2017 および Top steel-producing companiesより

上位4社が国内粗鋼生産量の8割以上を占めており、かなり寡占化が進んでいることが分かります。2019年の1月に新日鉄住金が日新製鋼を完全子会社化するので、さらに寡占化が進むことになります。世界的にみれば業界の再編が進んでいくでしょうが、日本国内企業のこれ以上の再編は独禁法などの観点から難しいと考えられます。あるとしたら日本企業と外国企業の合併などでしょうか。

以下は日本国内の見掛け粗鋼消費量です。

ここからわかることは日本の高炉メーカの国内での成長は非常に難しいということです。日本国内の鉄鋼需要は横ばいであり、しかも、再編の余地はもうありません。したがって、高炉メーカが成長するには海外売上を増やしていくほかありません。

これまでの高炉メーカの海外進出の仕方は「日本の自動車メーカ向けに国内で生産した半製品を輸出し現地で仕上げる」というように国内で生産した鉄鋼を国内企業向けに販売するような形で行ってきました。

しかし、最近はそこから脱却しようとしているようです。

つまり「海外の企業向けに、海外で生産した製品を販売」しようとしている。

新日鐵住金によるインドのエッサール・スチール買収はその最たる例です(アルセロール・ミッタルと共同で買収)。また、スウェーデンのOvako買収も同様。

しかも、買収の仕方もかなり考えられているなと感じます。

インドのエッサール・スチールは高炉メーカであり、設備に関するコストが大きく、生産量も年間1000万トンと大きいため失敗したときのリスクが高いです。このリスクの高い事業への参入はアルセロール・ミッタルと共同で行っています。一方で、スウェーデンのOvakoは特殊鋼電炉メーカであり、設備に関するコストは高炉に比べて小さく、生産量も年間78万トンと小さいため、インドのエッサール・スチール買収と比較すればリスクは小さいです。このリスクの低い買収は単独で行っています。

さらに言えば、インドのエッサール・スチールは高炉メーカであり、低付加価値品をどうしても大量に扱わなければならないため利益率も小さくなります。一方で、スウェーデンのOvakoは特殊鋼電炉メーカであり、高付加価値品を扱っているため、利益率が高くなることが期待できるわけです。つまり、利益をそこまで期待できない買収は共同で、利益を得られる可能性が高い買収は単独で行っています。

ちゃんと、リスクコントロールもしているし、リターンについても考慮している。

また、鉄鋼の過剰生産・過剰設備は全体の利益を押し下げるので、インドのエッサール・スチール買収を共同で行うのは新日鐵住金とアルセロールミッタルの両者にとっても望ましいです。規模を拡大しても利益が出ないのではお話になりませんからね。

こういった施策がうまくいくかについては、注視していく必要がありますが、少しは期待してもいいのではないでしょうか。

鉄鋼の原材料のシェアについて

鉄鋼の主な原材料である鉄鉱石の世界シェア(2006年でかなり古いものになりますが)を以下のグラフに示します。

鉱山と鉄鋼業界の力関係が完全に逆転! 価格交渉に歴史的異変 | 企業戦略 | 東洋経済オンライン | 経済ニュースの新基準より引用

世界的にみると、ヴァーレ、リオ・ティント、BHPビリトンの3社で71%のシェアを占めており、日本輸入分に限ると85%を占めています。非常に寡占化が進んでおり、鉄鉱石の価格決定力は売り手側にあります。

ここで分かったことは以下の通りです。

- 鉄鉱石の世界シェアの約7割を3社が占めており、鉄鉱石メジャー3社が鉄鉱石の価格決定力を有している

鉄鋼の製造・販売方法

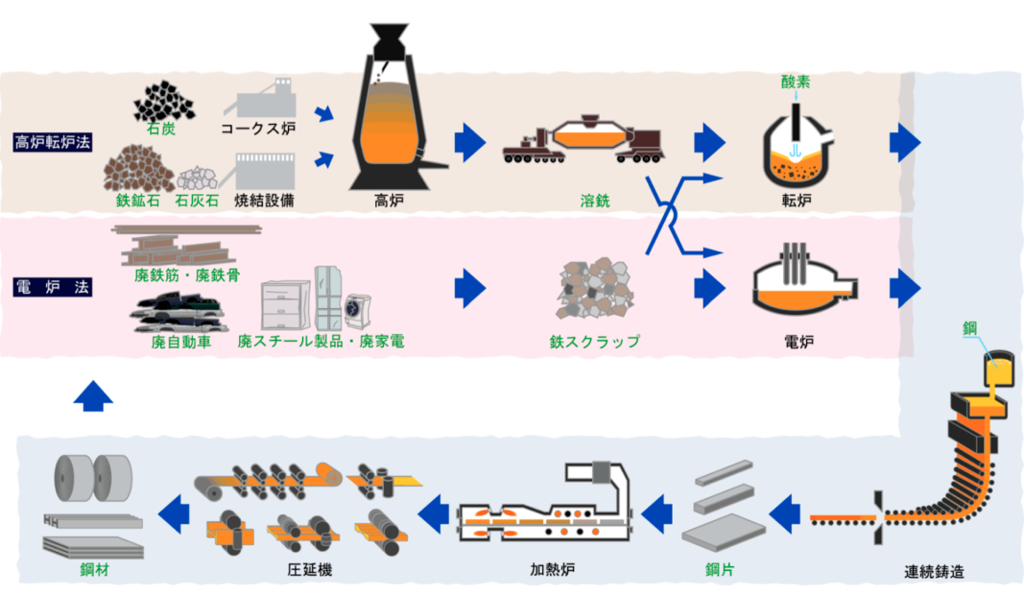

高炉と電炉による製造について

鉄鋼の作り方には大きく分けて「高炉」によるものと「電炉」によるものの2種類があります。高炉を用いて鉄鋼を製造するメーカを高炉メーカ、電炉を用いるメーカを電炉メーカと呼んでいます。

高炉による鉄鋼の製造法とその特徴

以下の図に高炉による鉄鋼の製造法の概要を示します。

日本鉄鋼業、世界で最も優れたエネルギー効率を維持 – NPO法人 国際環境経済研究所|International Environment and Economy Instituteより引用

高炉による鉄鋼の製造工程は大まかに以下のようになります。

- 高炉で鉄鉱石と石炭から銑鉄を作り出す(製銑工程)。銑鉄には炭素の他にリン、硫黄、ケイ素などが含まれています

- 銑鉄には不純物が多く含まれているため、転炉で不純物を取り除きます(製鋼工程)。この工程は製品の品質を決める上で極めて重要で、日本の高炉メーカは不純物が極めて少ない鋼材、独特の結晶構造を持つ鋼材を生産する技術を有しています。この工程で不純物が取り除かれた鉄を「鋼」を呼んでいます

- 鋼に熱や圧力を加えることによって整形し、鉄鋼製品を生産します(鋳造工程・圧延工程)

高炉による鉄鋼の製造には以下のような特徴があります。

- メリット

- 大量生産が可能である

- 生産コストが安価である

- 鋼の厳密な結晶構造や成分調整が可能で、高品質な鋼が生産可能である。

- デメリット

- 需給調整が難しく、大量の鋼を作りつづける必要がある

- 顧客の海外生産化への対応が難しい

- 多額の撤退コストが必要(高炉による一貫製鉄所の建設には5000億~1兆円のコストがかかっている)

高炉による製造法では高品質な鉄鋼を製造可能であり、日本の高炉メーカーは高品質な鉄鋼の製造に注力しています。そのため、製品に求める品質(強度・薄さ・加工性)が高い自動車業界が主な顧客となっています。

電炉による鉄鋼の製造法とその特徴

様々な場所から発生する鉄スクラップを電炉と呼ばれる炉で高温に熱して溶かして鋼を生産します。鋳造工程や圧延工程を経て鉄鋼製品が作られるのは高炉法と基本的には同じです。

電炉による鉄鋼の製造には以下のような特徴があります。

- メリット

- 操業の自由度が高く電炉を止めて需給調整を行うことが出来る

- 工場建設のコストが300億~1000億円程度と比較的安価である

- デメリット

- 原料の鉄スクラップには不純物が多く含まれ、製品が低品質の鋼となり、用途も建設用鋼材、構造用鋼に限定される

- 鉄スクラップが容易に入手可能でないと本手法を取ることが難しい

電炉による製造法では比較的低品質な製品となってしまうため、強度や耐久性が求められる建設業界が主な顧客となっています。一方で、鋼に合金鉄を加えた特殊鋼(強靭性・対錆性・耐熱性に優れる)を主に製造する特殊鋼電炉メーカーも存在しています。特殊鋼電炉メーカの主な顧客は上記で述べた電炉メーカ(普通綱電炉メーカ)と異なり、自動車・造船・航空業界が主な顧客となっています。

日本での高炉と電炉のシェア比較

以下のグラフに粗鋼生産量に電炉が占める割合を示します。

普通鋼電炉工業会より引用。

【世界・主要国の粗鋼生産に占める電炉鋼比率の推移】

2013年の電炉による生産割合は22.5%であり、粗鋼生産量のシェアは高炉が8割程度、電炉が2割程度であると推測できます。

ここで分かったことは以下の通りです。

- 鉄鋼の製造方法には大きく分けて「高炉による方法」と「電炉による方法」がある

- 高炉の場合、安価に高品質な鉄鋼が生産可能というメリットがある一方で、操業の柔軟性に欠け、需給調整が難しく、多額の投資が必要で撤退が難しいといったデメリットがある

- 電炉の場合、操業の自由度が高く電炉を止めて需給調整を行うことが出来、比較的小額の投資で済むというメリットがある一方で、製品が低品質の鋼となり、用途も建設用鋼材、構造用鋼に限定されるといったデメリットがある

- 高炉メーカの主な顧客は自動車業界であり、電炉メーカの主な顧客は建設業界である

- 国内の粗鋼生産量に占める高炉・電路のシェアは、高炉8割、電炉2割程度である

鉄鋼製品の販売形態

鉄鋼製品の販売形態には大きく分けて「ひも付き」と「店売り」の2つがあります。

ひも付き

鉄鋼メーカとユーザが販売価格や数量を決める販売形態のことを「ひも付き販売」と呼びます。鉄鋼メーカとユーザでの鉄鋼製品の共同開発や安定供給を目的としています。高炉メーカの場合だと、国内向の7割から8割がひも付きによる販売、特殊綱電炉メーカの場合は9割以上がひも付きによる販売となります。

店売り

流通業者がメーカから鉄鋼製品を購入し、これを小口の問屋やユーザに販売する形態を「店売り販売」と呼びます。普通鋼電炉メーカは主に店売りによって鉄鋼製品を販売します。価格は市況によって変動します。

ここで分かったことは以下の通りです。

- 鉄鋼製品の販売形態には「ひも付き販売」と「店売り販売」がある

- 高炉メーカ、特殊鋼電炉メーカは製品を主にひも付きで販売する

- 普通綱電炉メーカは製品を主に店売りで販売する

おわりに

今回鉄鋼業界について調べてみました。結果、粗鋼生産量については以下のことが分かりました。

- 世界的には寡占化が進んでおらず業界再編により、企業順位が大きく変化する可能性が高い

- 日本では寡占化が進んでおり、国内の業界再編はこれ以上は難しい

鉄鋼製品の原材料については以下のことが分かりました。

- 主な原材料である鉄鉱石の生産は世界3大メーカによってほぼ独占状態にあり、鉄鉱石の価格決定力は鉄鉱石メジャーの手にある

鉄鋼製品の生産方法や販売形態については以下のことが分かりました。

- 鉄鋼製品の生産方法には「高炉による方法」と「電炉による方法」とがあり、それぞれメリット・デメリットがある

- 日本国内での粗鋼生産のうち約80%が高炉によるもので、約20%が電炉によるものである

- 鉄鋼製品の販売形態には「ひも付き販売」と「店売り販売」がある

- 高炉メーカや特殊鋼電炉メーカが製品を主にひも付きで販売し、普通鋼電炉メーカが製品を主に店売りで販売している

今後は高炉メーカについて調べ比較を行ってみたいと思っています。

今回はここまでです。

参考書籍

- 作者: 山口敦

- 出版社/メーカー: 日本経済新聞出版社

- 発売日: 2008/09/01

- メディア: 単行本

- クリック: 4回

- この商品を含むブログ (1件) を見る

- 作者: 鉄鋼業界鳥瞰会

- 出版社/メーカー: しらとり出版

- 発売日: 2015/12/24

- メディア: Kindle版

- この商品を含むブログを見る

![鉄鋼業界大研究[新版] 鉄鋼業界大研究[新版]](https://images-fe.ssl-images-amazon.com/images/I/51mZ2Mkqi6L._SL160_.jpg)

- 作者: 一柳朋紀

- 出版社/メーカー: 産学社

- 発売日: 2018/03/15

- メディア: 単行本

- この商品を含むブログを見る