事業内容

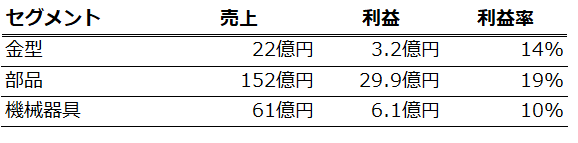

鈴木は主に自動車やスマートフォン向けのコネクタ部品・車載部品、自動車業界向けの自動組立装置の製造販売をしている会社です。同社の事業は「金型」「部品」「自動機器」の3つのセグメントに分かれています。以下はセグメント毎の事業内容です。

有価証券報告書およびIR資料から表を作成

2022年6月期決算の各セグメントの売上および利益です。

有価証券報告書から表を作成

部品セグメントの売上と利益が最も大きいです。

強み

鈴木の強みは

- 金型技術(金型による超微細加工)

- 生産能力の高さ(大量の製品を低コストで素早く生産可能、小ロットへの対応も可)

- 生産改善技術(低コスト化、より効率的な生産方法の開発、省力化・自動化技術)

- 顧客との関係性(主要顧客である住友電装とは合弁会社を設立するなどしている)

です。

同社は金型技術・省力化・自動化および顧客の要望による生産の改善を積み重ねることにより、精密部品を大量に低コストで生産可能な工場を構築しています。自動車業界や電子部品業界は競争が激しく、そういった環境で磨き上げられてきた同社の生産能力、生産改善のノウハウは簡単には真似できないはずです。

また、住友電装には自動車部品だけではなく、ワイヤーハーネスの組み立て装置も納入しているほか、生産のための合弁会社も設立しており、良い関係を築けていると評価しています。

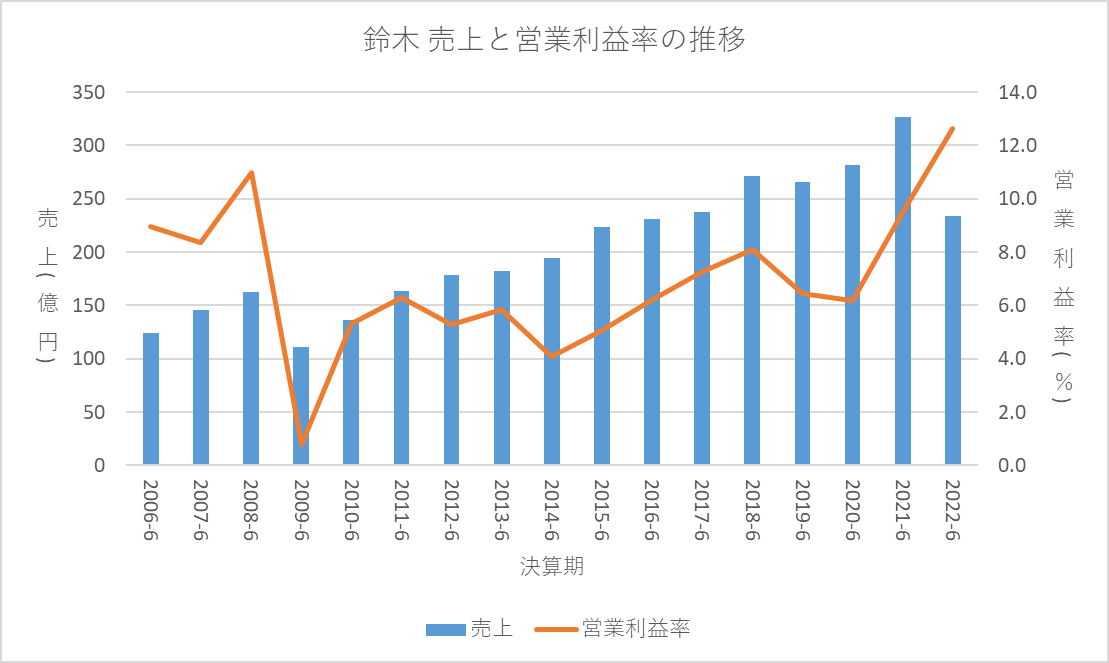

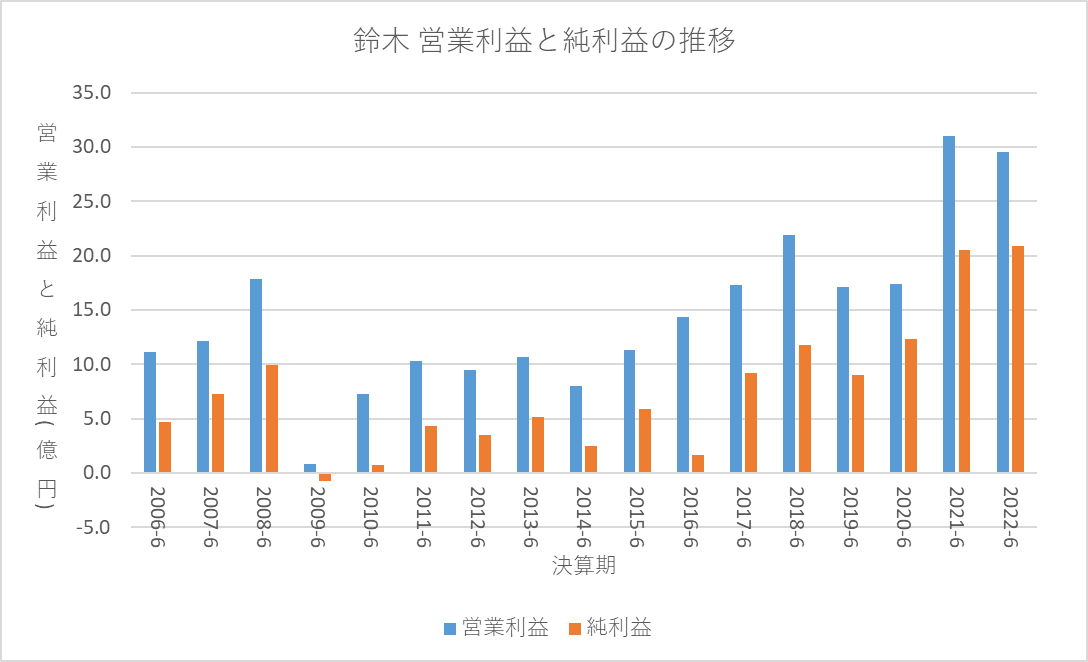

業績

売上と営業利益率、営業利益と純利益の推移です。

有価証券報告書よりグラフを作成

2022-6期の売上が大きく減少していますが、これは「収益認識に関する会計基準」の適用のためです。

売上は右肩上がり、利益は景気循環の影響を受けるが増加している。

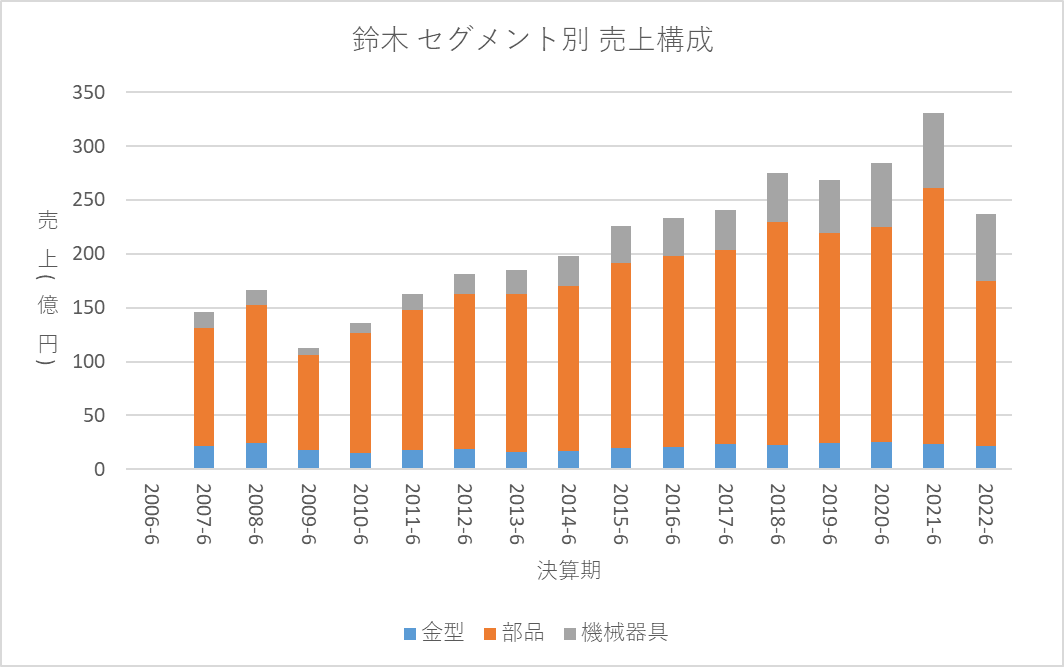

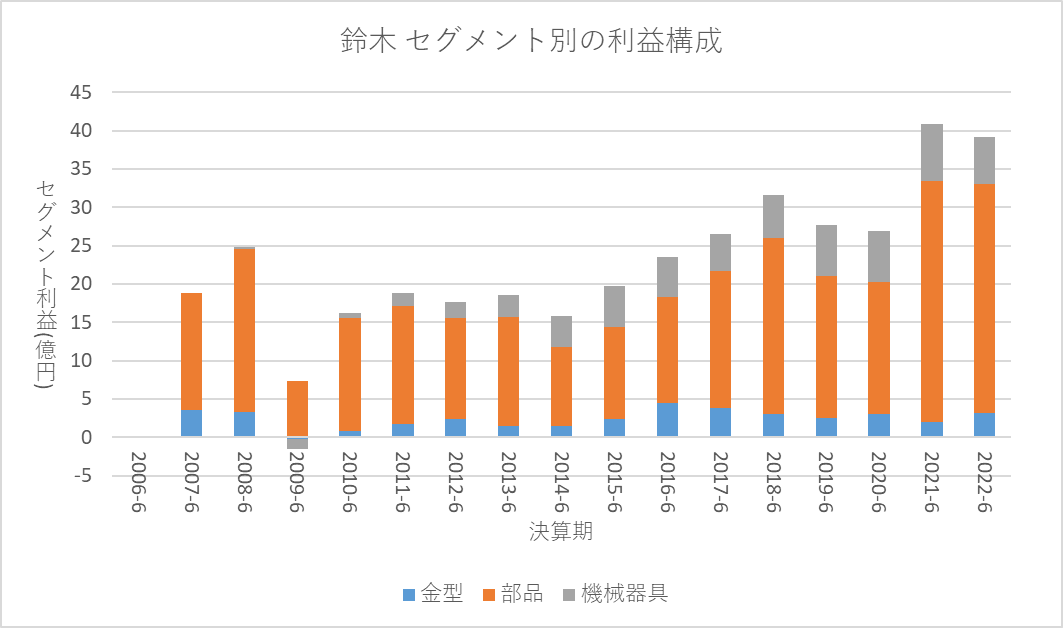

セグメント別の業績

以下はセグメント別の売上と利益の推移。

有価証券報告書よりグラフを作成

売上と利益増加の大半が部品事業によるものだが、比率でみると機械器具事業も大きく伸びていることがわかる。

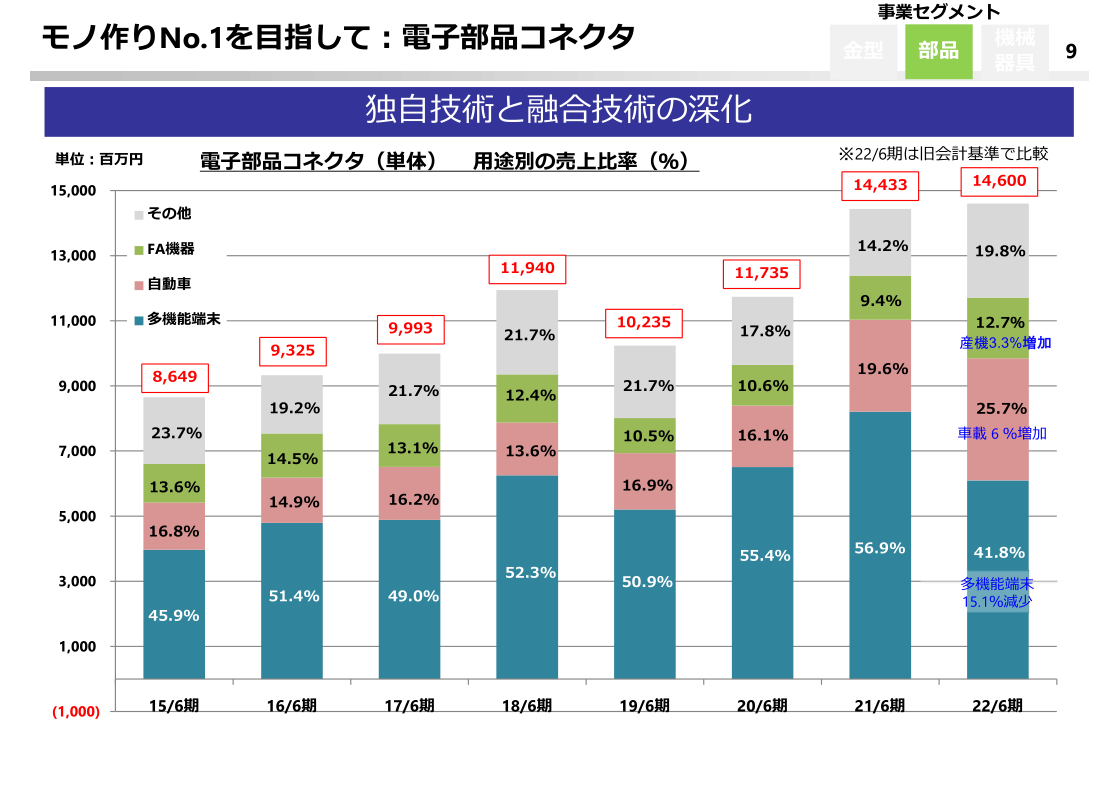

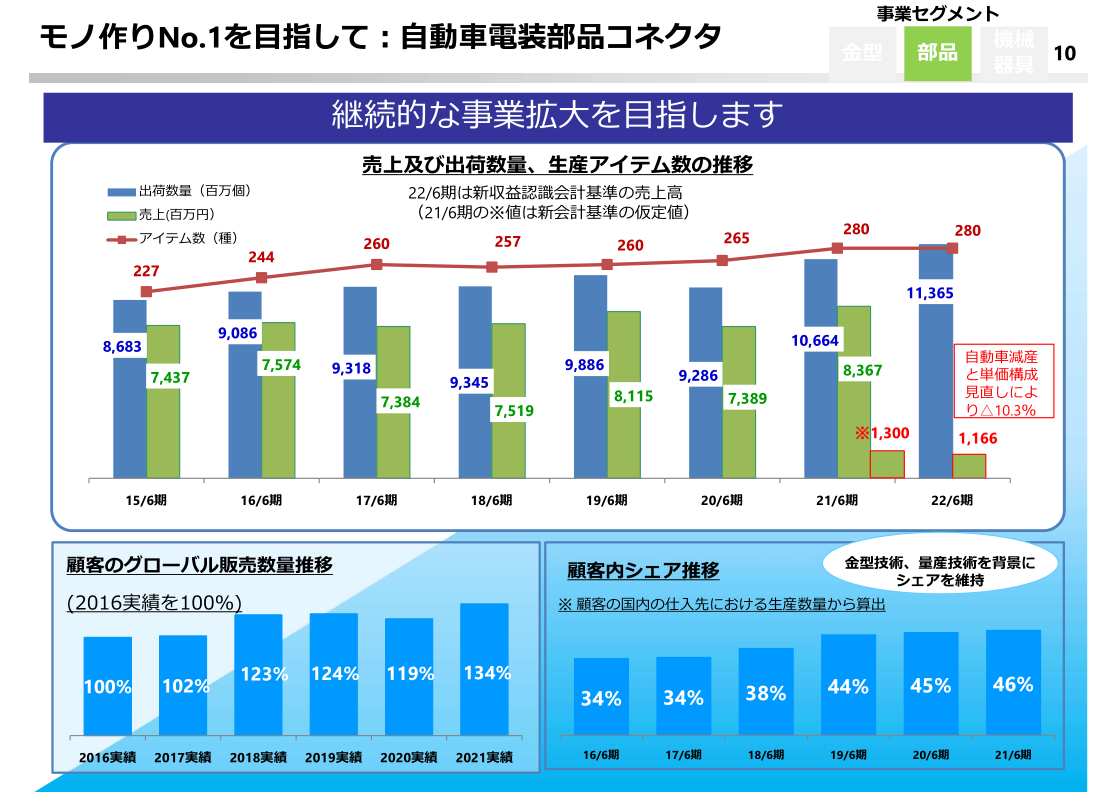

部品事業の電子部品コネクタと自動車電装部品コネクタの売上構成の推移です。

2022年6月期決算説明会資料 p9 ~ p10より引用

電子部品コネクタはスマートフォン向けが大きく伸びています。次いで車載向け。自動車電装部品コネクタは顧客(おそらく住友電装)が海外生産へシフトする一方で、国内生産における同社のシェアが高まっているとわかります。

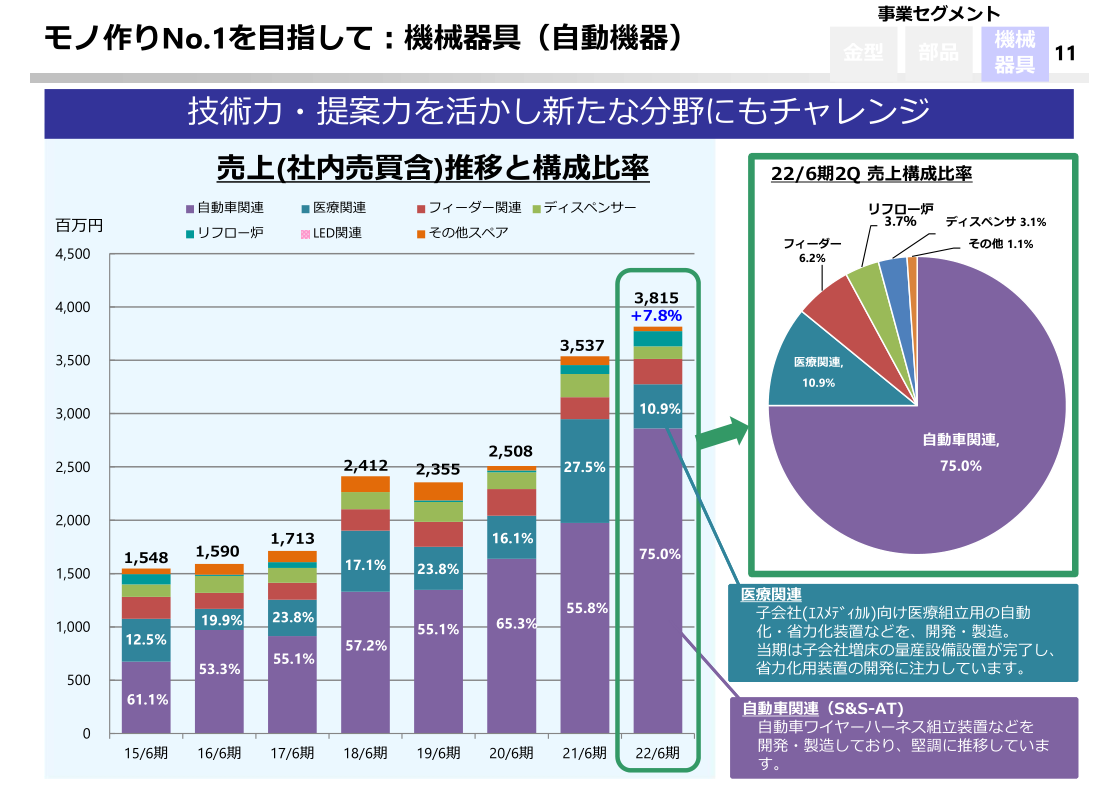

機械器具事業の自動機器と医療組立の売上構成の推移です。

2022年6月期決算説明会資料 p11 ~ p12より引用

自動機器は自動車関連(主に住友電装向けのワイヤーハーネス組立装置)が大きく伸びています。単なる部品ではなく、より付加価値の高い組立装置の売上を伸ばせていることがわかります。また、医療組立は2009-6期ごろより始まった新事業ですが、2022年6月期時点での売上は21億円程度あり、売上全体の1割弱を占めるまでに成長しています。おそらく顧客はテルモです。

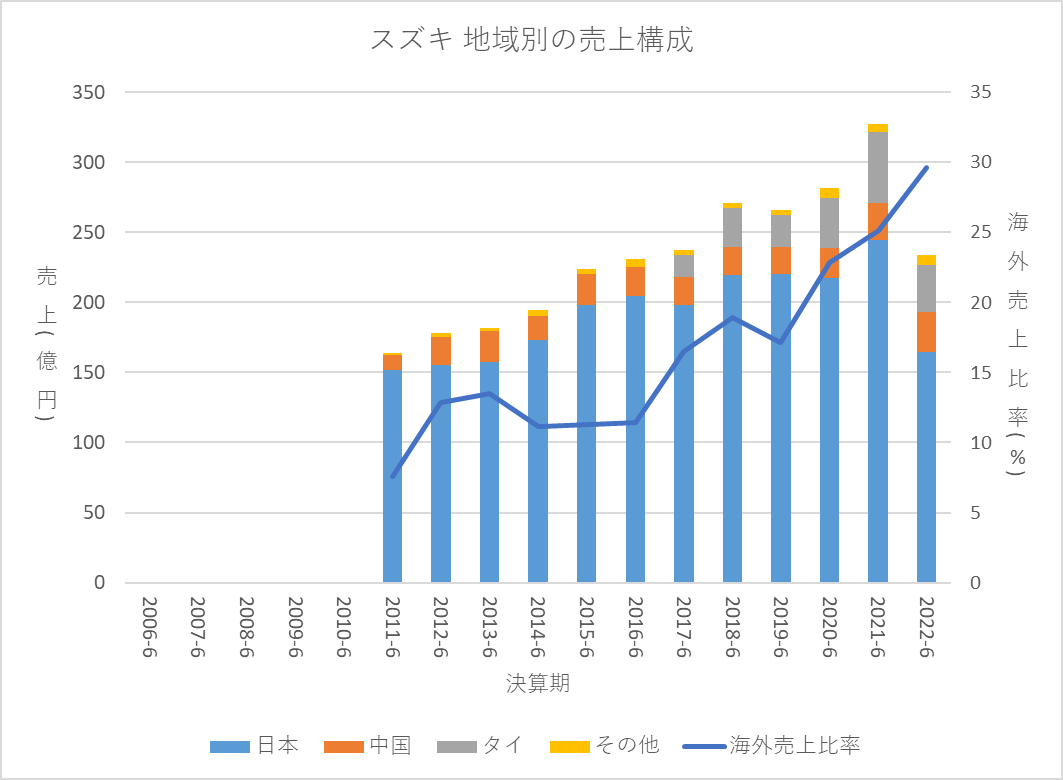

海外売上の推移

以下は地域別売上の推移。

有価証券報告書からグラフを作成

2022年6月期時点の海外売上はおよそ3割程度。国内での売上が非常に多いです。海外はタイでの売上が増えています。これはおそらくDDK(THAILAND)向けのものです。インドネシア工場の生産が寄与していると思われます。

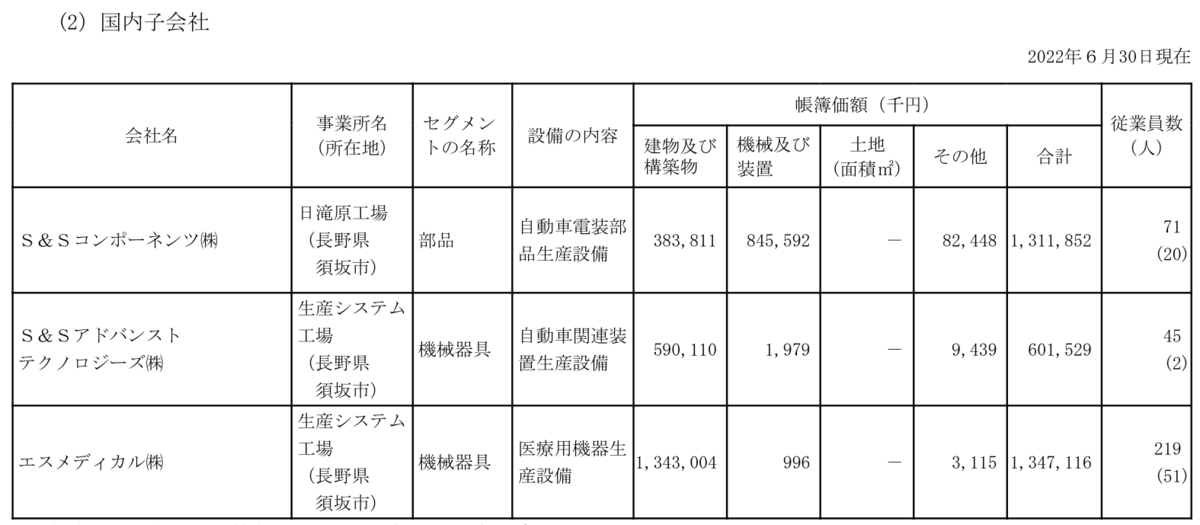

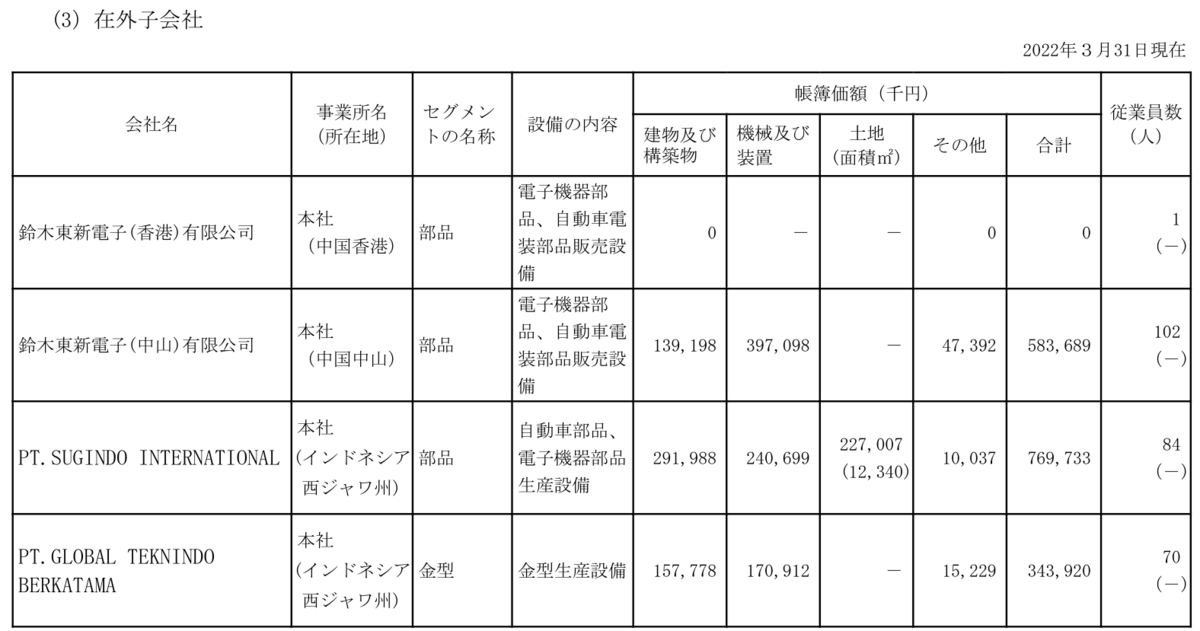

設備

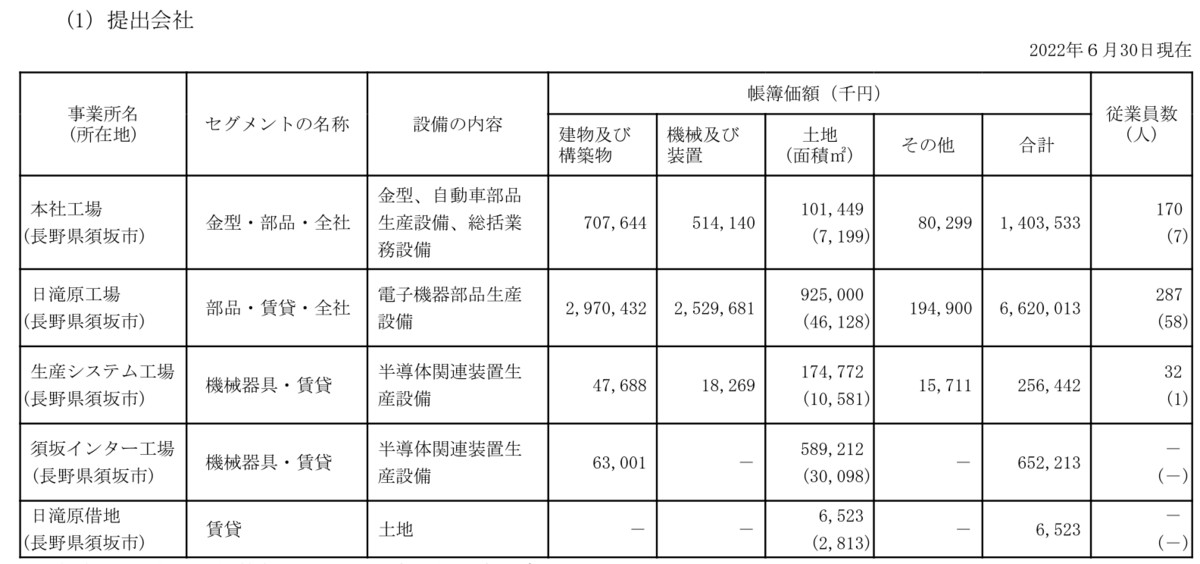

以下は2022年6月期時点の主要設備一覧です。

2022年6月期有価証券報告書 p16 ~ p17より引用

日本国内は長野県、海外は中国とインドネシアに生産拠点を有しています。主要な生産施設が長野県の須坂市に集中しており、災害リスクは大きいです。同社にとっての大きな課題です。BCPを重視する顧客も多いのではないかと思うのですが・・・

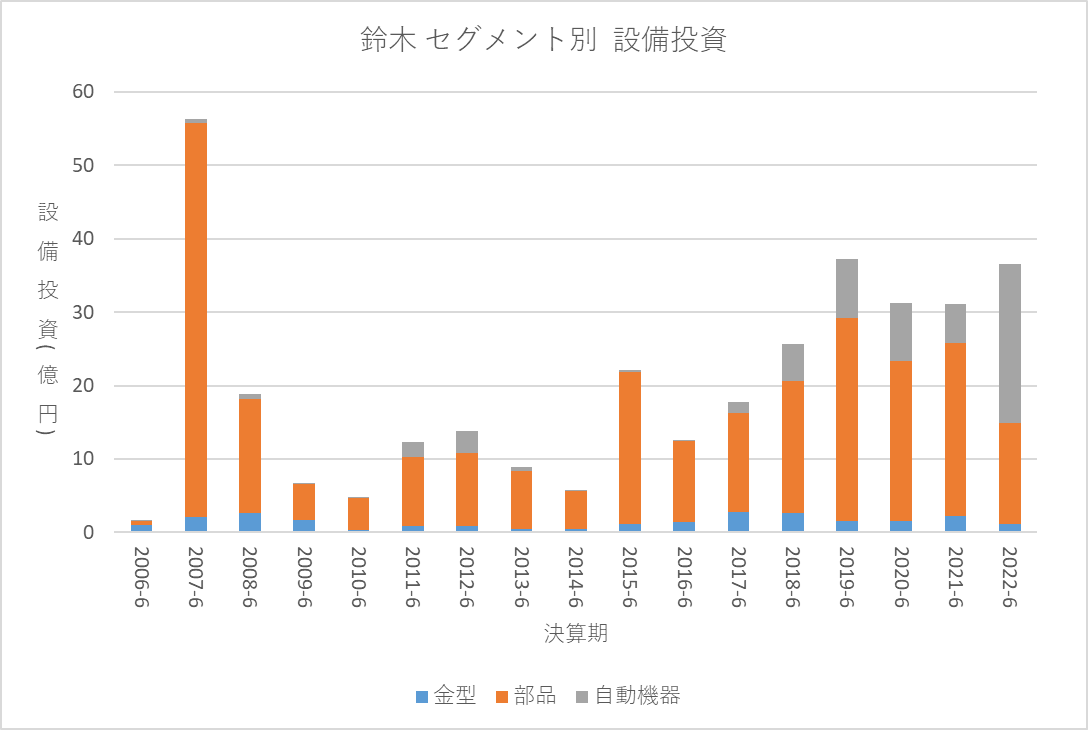

設備投資

セグメント別の設備投資額です。

有価証券報告書よりグラフを作成

部品事業への投資が最も多いですが、近年では機械器具事業への投資が増えています。主な設備投資をみると生産能力向上のための新規工場、工場の増床、生産設備の更新・追加が主な投資となっています。また、2015年6月期にインドネシアに新しく工場を建てています。

2009年ごろまでは一貫生産体制の確立、それ以降はより効率的で低コストな生産体制の構築・自動機おょび医療組立分野への投資が設備投資のテーマなのではないかと考えています。有報を見た主観ですが。

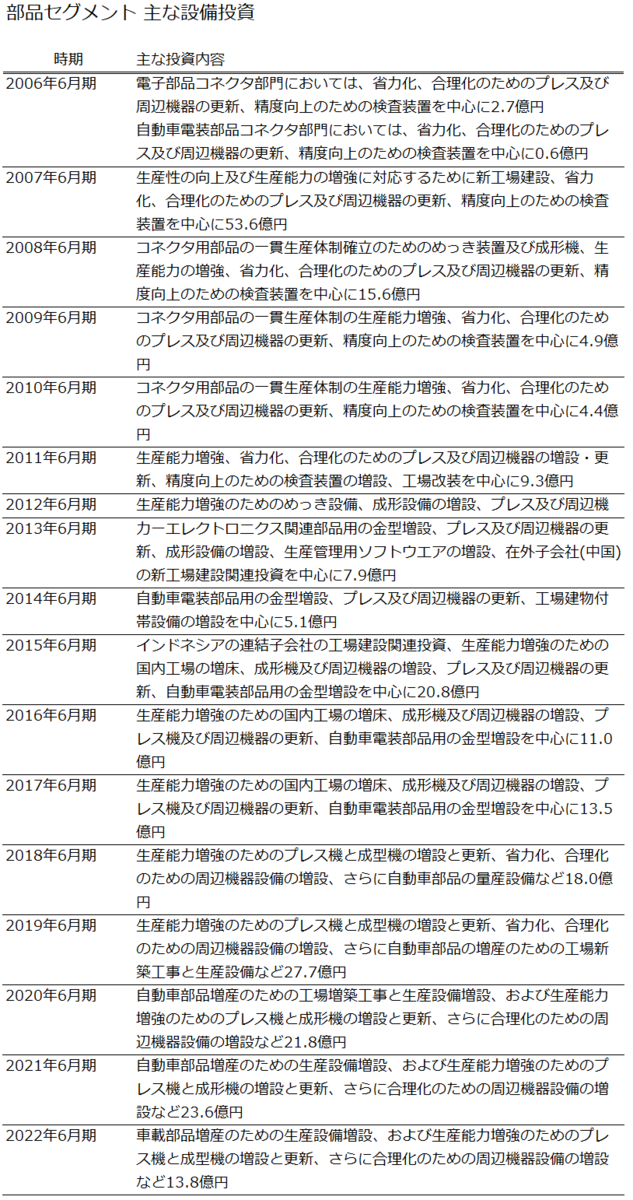

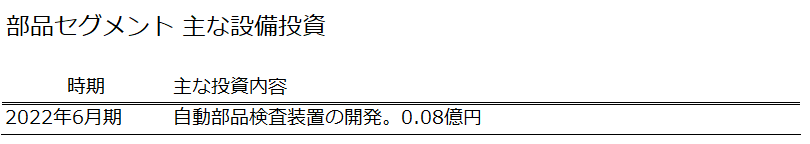

以下の表に有報記載の設備投資の内容をまとめました。

有価証券報告書から表を作成

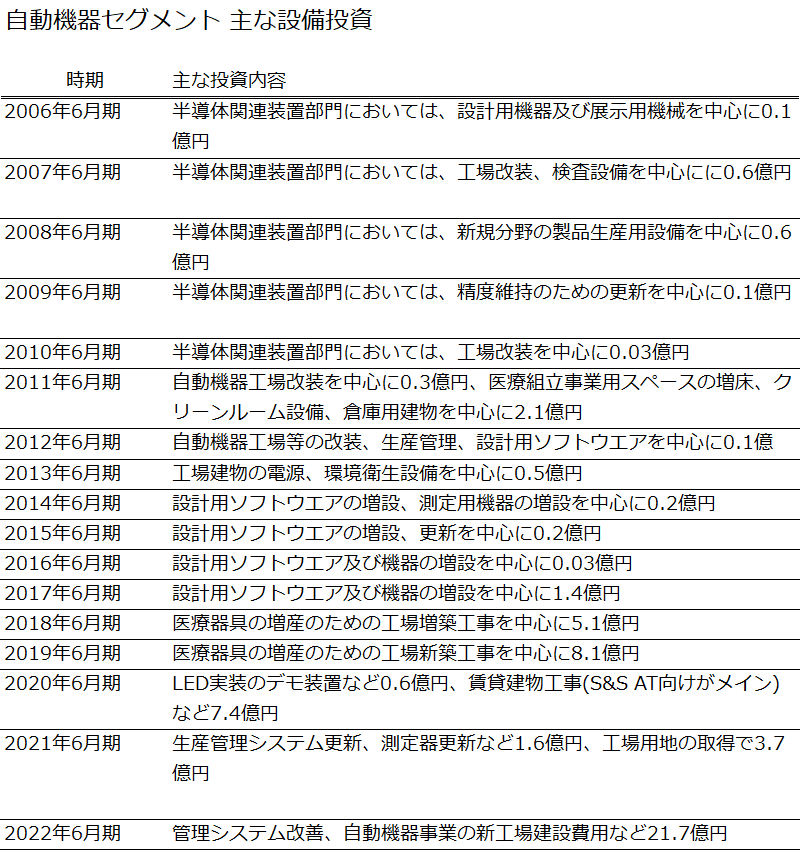

研究開発費

セグメント別の研究開発費の推移です。

有価証券報告書よりグラフを作成

設備投資と比べると金額自体は小さいです。

金型の改善、自動機器の開発・改善が主な研究開発の内容です。有報をみるに顧客の抱える課題や要望に対する研究開発が多いのではないかと感じました(これも主観)。

以下の表に有報記載の研究開発の内容をまとめました。

有価証券報告書から表を作成

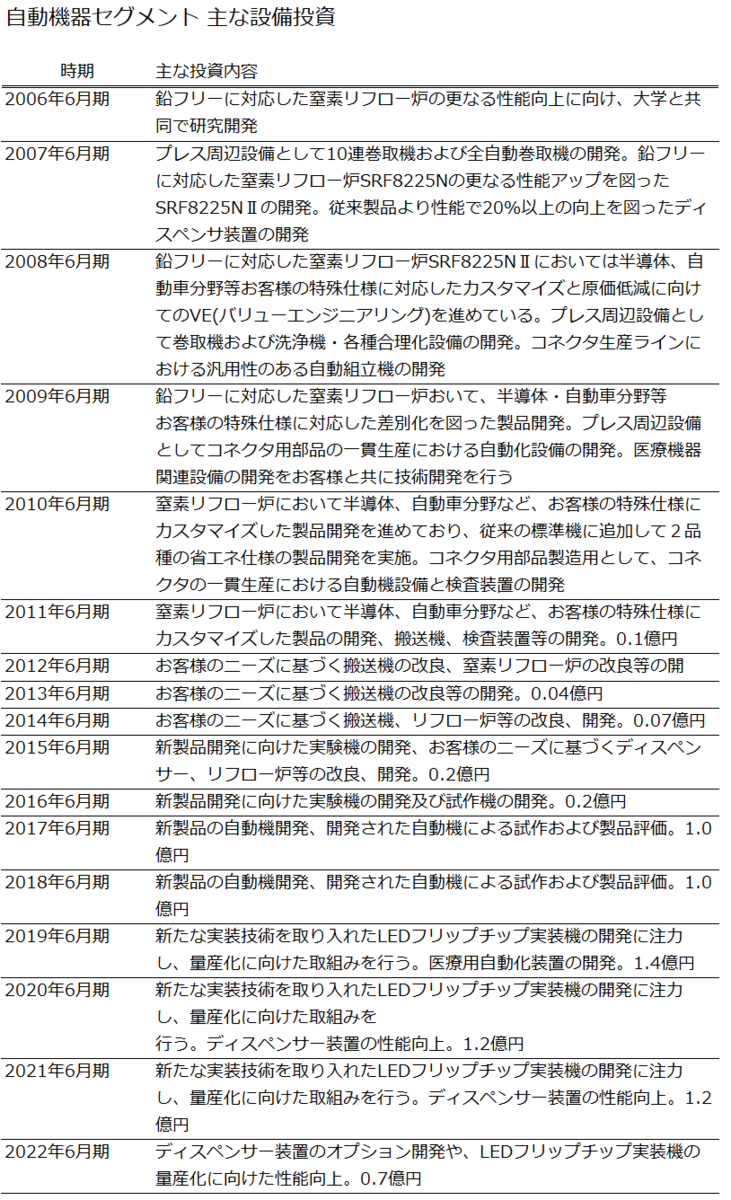

フリーキャッシュフローの算出

フリーキャッシュフローの推移です。

有価証券報告書よりグラフを作成

税引き後営業利益(NOPAT)は増加しており稼ぐ力は伸びているようですが、投資も増えており、フリーキャッシュフローは改善していません。生産設備への大きな投資が必要な事業を営んでいるためです。

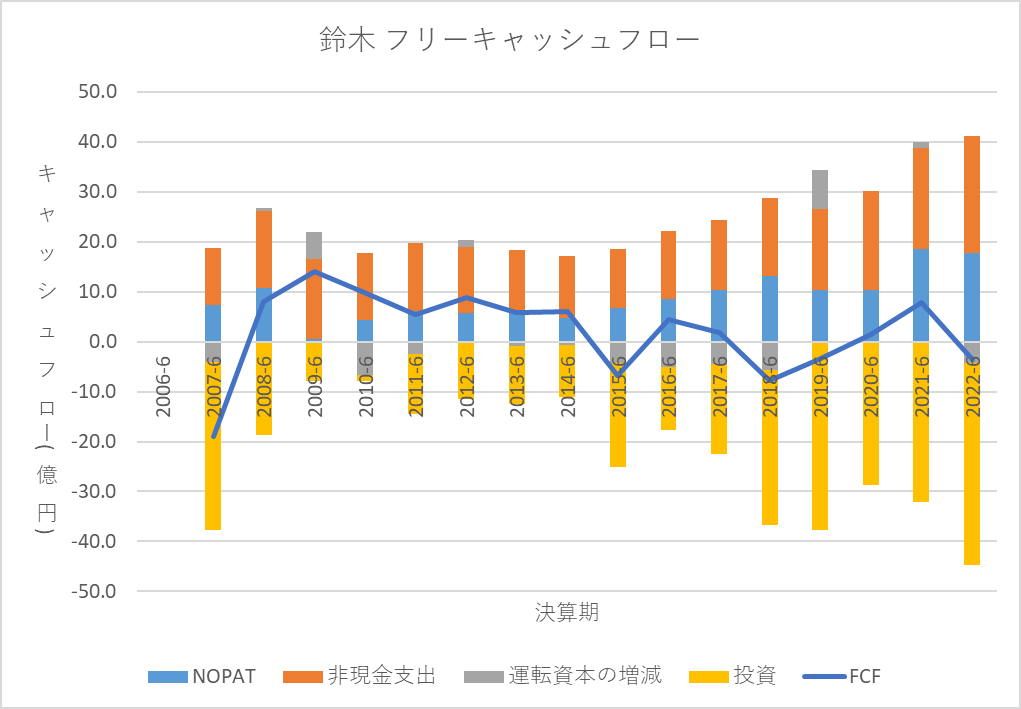

投下資本利益率の算出

投下資本利益率(以降ROICと記載)の推移です。投下資本として非事業資産も含んでいます。したがって、ここでのROICは会社の価値創造に関するものだと思ってください。税率は40%で計算しています。

有価証券報告書よりグラフを作成

リーマンショックの際にROICが大きく低下していますが、その後は上昇傾向にあります。2016-6期ごろからはリーマンショック以前の水準まで回復しています。2022年6期のROICは7.1%程度であり、やや高い水準にあるのではないかと評価しています。

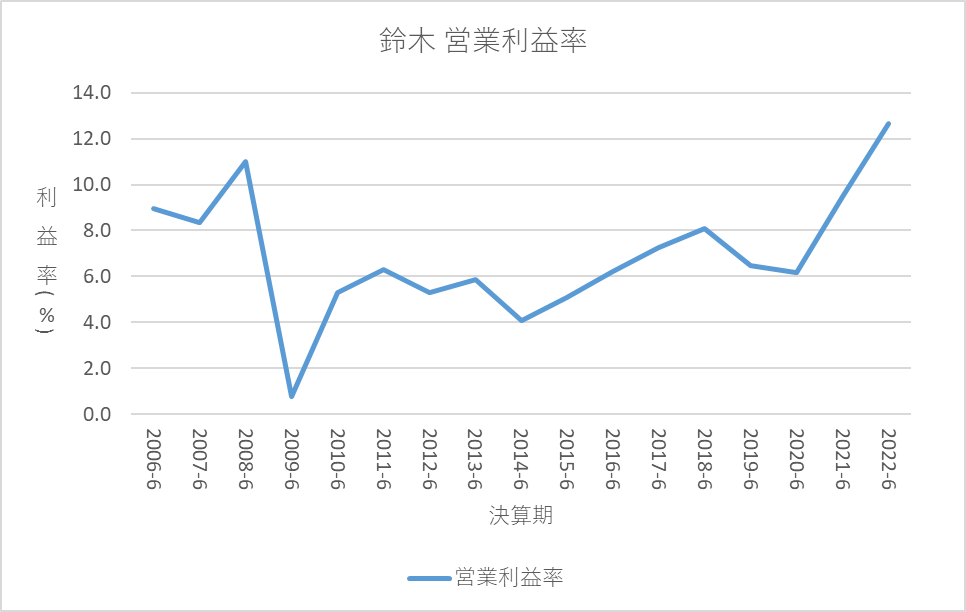

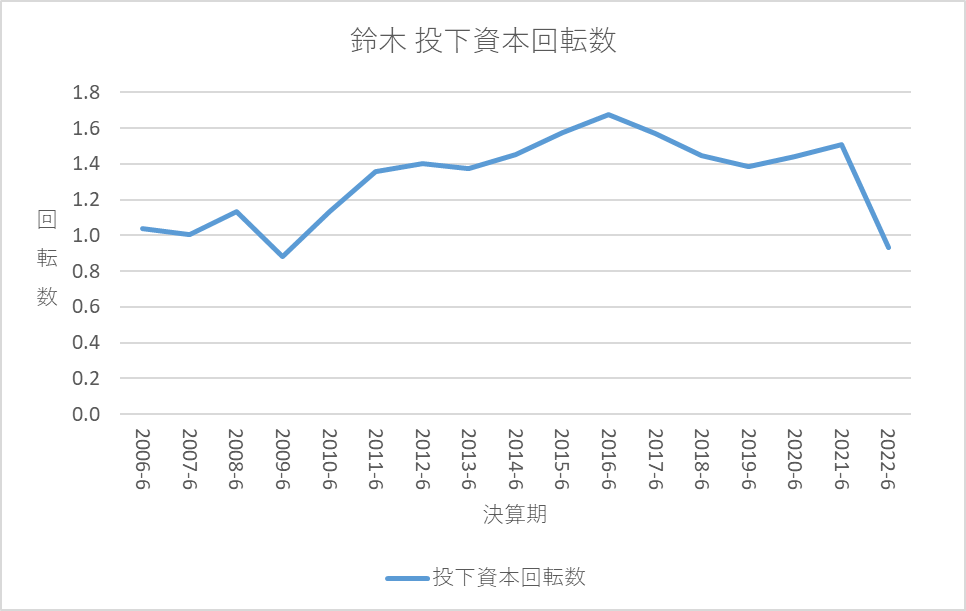

営業利益率と投下資本回転数の推移です。

有価証券報告書よりグラフを作成

「収益認識に関する会計基準」の適用の影響を無視すると、リーマンショック以降のROICの上昇は営業利益率と投下資本利益率双方の改善によるものだと評価できます。個人的には機械器具セグメントが大きく寄与していると考えています。機械器具セグメントは部品セグメントと比較して製品の付加価値が高く、くわえて資本に対する利益率が高いためです。「より高付加価値な製品による売上が増えていることでROICも改善した」ということです。

事業の重要なリスク

同社の事業の重要なリスクとして以下があげられます。

- 特定の顧客に売上が集中している(3顧客に売上の4割程度が集中)

- 自動車業界、電子部品業界は景気循環の影響を大きく受けるため、業績が大きくぶれる可能性が高い

- 主要な生産設備が長野県須坂市に集中しており、災害リスクがある

同社は自動車業界においてかなり上手くやっている会社だと思いますが、住友電装向けに売上が集中しており、新規顧客の開拓がかなり重要なのではないかと感じます。ただ、同社はTier1向け車載部品ビジネス(車載電池向け部品、快適性能部品、安全性能部品)の確立を目指しており、やることはやっています。

また、2009年6月期以降、医療組立事業の売上が増えており、他業界の売上はまだ少ないですが増えています(全体の1割弱程度)。ここら辺は今後に期待したいです。

災害リスクに関しては、今のところIRからは何をしているのか読み取れません。

業績がブレるリスクについては、投資家としては受け入れるほかないのかなと思います。

まとめ

鈴木は「少数の顧客に対して大きな売上がある」「景気循環の影響を受けやすい事業を営んている」など業績がブレやすいというリスクはありますが、競争が激しい業界でよくやっていると評価できる会社です。

- 顧客から評価され、自動車・電子コネクタ部品の売上が増えている

- 単なる部品より付加価値の高い組立装置の売上が増えている

- 新事業である医療組立の売上が増えている

- コネクタ部品以外にも車載電池向け部品がヤリスに採用、他の部品の展開も見込めている

という点で上手くやれていると思っています。

これからも継続して監視していきたい会社だと思っています。

今回はここまでです。