前提

ここでの水ビジネスには農業用水、水飲料は含まれないためご注意ください。

また、水ビジネス関連銘柄を紹介していますので是非最後まで見ていってください。

日本国内の水ビジネス

国内市場規模の推計

国内の水道施設への投資額

日本国内の水ビジネス市場の規模に関するデータはありませんでした。しかし、水ビジネスの主な分野は上下水道分野であり、国内の水道施設への投資額についてはデータがあるので、まずはそれをみていきたいと思います。

国内の水道施設投資額の推移は以下の通りです。

三井住友銀行作成資料より引用

水道設備への投資額は2000年から2010年にかけて減少していましたが、設備の更新需要によって下げ止まり、2015年度は2.8兆円程度で推移しています。また、更新需要は今後増加する見込みであり、水道設備への建設投資は増加していくと予想されます。

ただし、水道事業者である地方自治体の財政は苦しいので、需要はあるものの設備更新にあまりお金をかけられないことを理解しておいたほうがよいでしょう。

設備の更新需要は増加する一方で、設備更新の建設投資額は年々減少し、2035年以降は更新需要はあるものの一部の設備は更新せずに切り捨てていくような見通しとなっています。

国内の水ビジネス市場規模の大雑把な推測

国内の水ビジネスの市場規模についてはデータがないのでわかりません。とりあえず、ここでは大雑把に推測してみようと思います。全く分からないよりはあったほうがましというくらいのものですが。

以下は推測の前提です。

- 国内の水道への建設投資額は2.8兆円程度

- 水道の運営管理の市場規模が世界市場と同じ割合で存在すると仮定すると水道への建設投資額と同程度の需要(潜在的なものを含む)があるはず

- 国内の工業用水・工業下水の市場規模が世界市場と同じ割合で存在すると仮定すると全体の5%程度の規模があるはず

- 日本は水が豊富な先進国であり、海水淡水化や再生水需要は多くない。とりあえず、ここではゼロと仮定する

上記から国内の水ビジネス市場規模を大雑把に推測すると以下の通りとなります。

| 分野 | 市場規模 | 備考 |

|---|---|---|

| 上下水道の製造 | 2.8兆円 | 2015年の実データより |

| 上下水道の運営管理 | 2.8兆円 | 製造分野と同程度の市場規模(潜在的なものも含む)があるという仮定のもと |

| 海水淡水化や再生水 | なし | 0と仮定 |

| 工業用水・工業下水 | 0.28兆円 | 全体の5%を占めるという仮定のもと |

| 合計 | 5.88兆円 |

上下水道の運営管理については民間委託が進んでいないため、実態としてはほぼないか2.8兆円よりは大分少ないとみておいたほうが無難でしょう。ただ、今後国内で水道事業の民間委託が進めばそのくらいの市場規模があってもおかしくはないです。

海水淡水化や再生水は実際はゼロということはないでしょうが、需要は限定的であり、大勢には影響はないでしょう。

工業用水・工業下水については何とも言えません。

したがって、日本国内の水ビジネスの市場規模は3兆円~5.9兆円程度と推測できます。日本国内の水ビジネス市場はほとんどが上下水道分野によるものであり、国内の水ビジネス=上下水道分野としても問題なさそうです。

国内の水道事業者としての地方自治体の現状

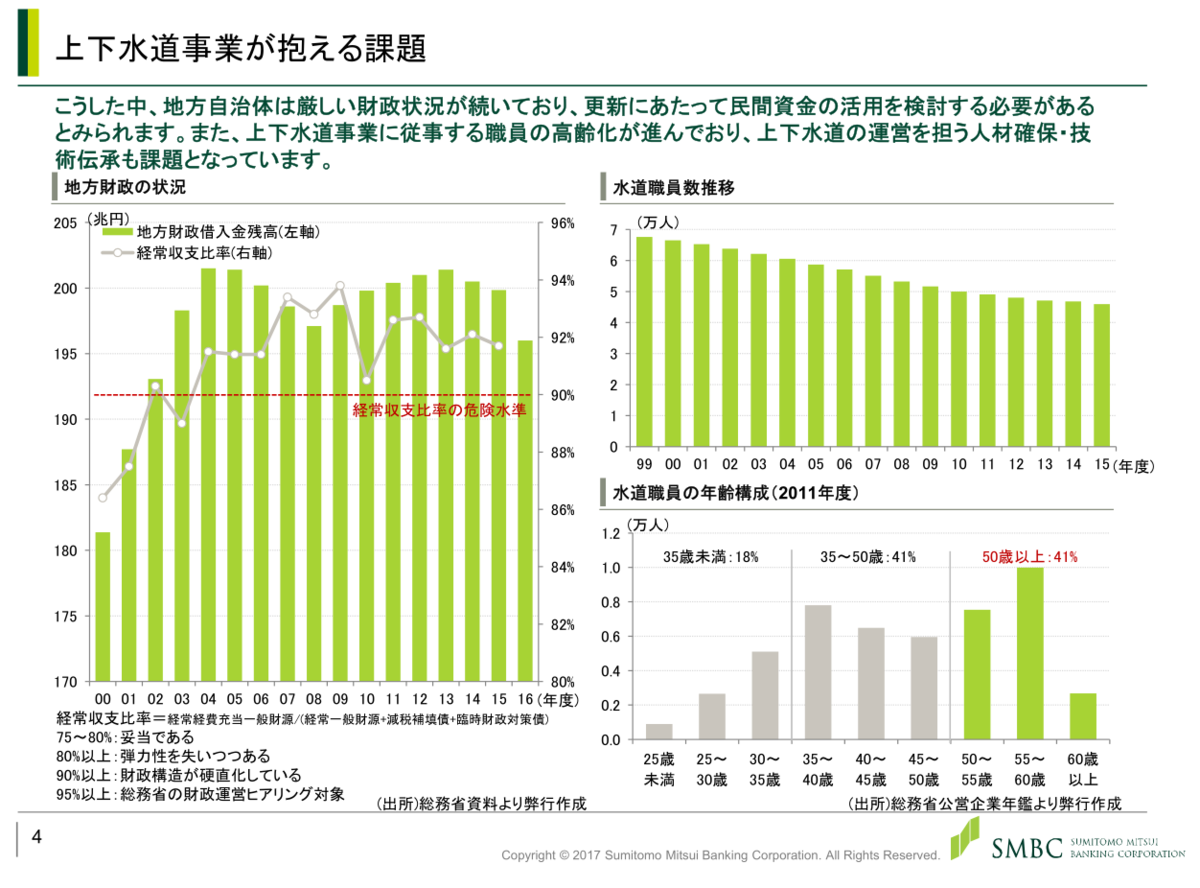

国内の水道事業者は地方自治体です。ここでは水道事業者としての地方自治体の現状についてみていきます。以下は地方自治体の財政状況、水道職員数および年齢構成です。

三井住友銀行作成資料より引用

地方自治体の財政状況は厳しいと言わざるを得ません。借入金の残高が高止まりしているだけでなく、経常収支比率は90%以上であり、危険水準を超えています。経常収支率とは収入のうち毎年必ずかかる支出が何%占めているかを示しています。つまり、地方自治体には現状を変えるために使えるお金がほとんどなく、何か突発的な問題が発生してもそれに対処することもままならない状況というわけです。

また、水道職員の人数は減り続けており、高齢化も進んでいます。上下水道の運営のための人材確保および技術継承についても問題を抱えています。

ここからいえることは、地方自治体はお金も人材も弱っているので自分自身ではもうどうしようもないということです。つまり、地方自治体は民間企業の資本と人材をもとめており、上下水道事業には民間企業からの出資や、事業運営の民間委託といった需要があります。

上下水道事業の経営状況

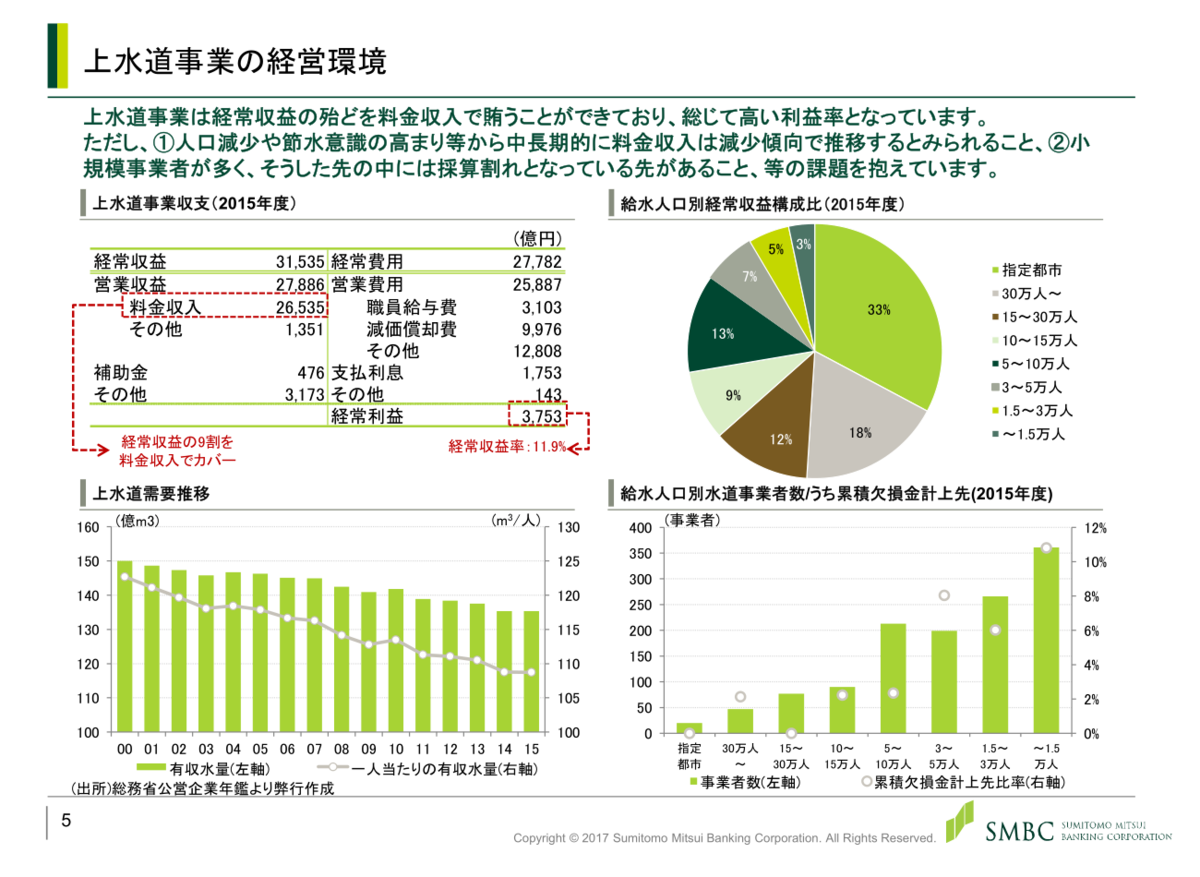

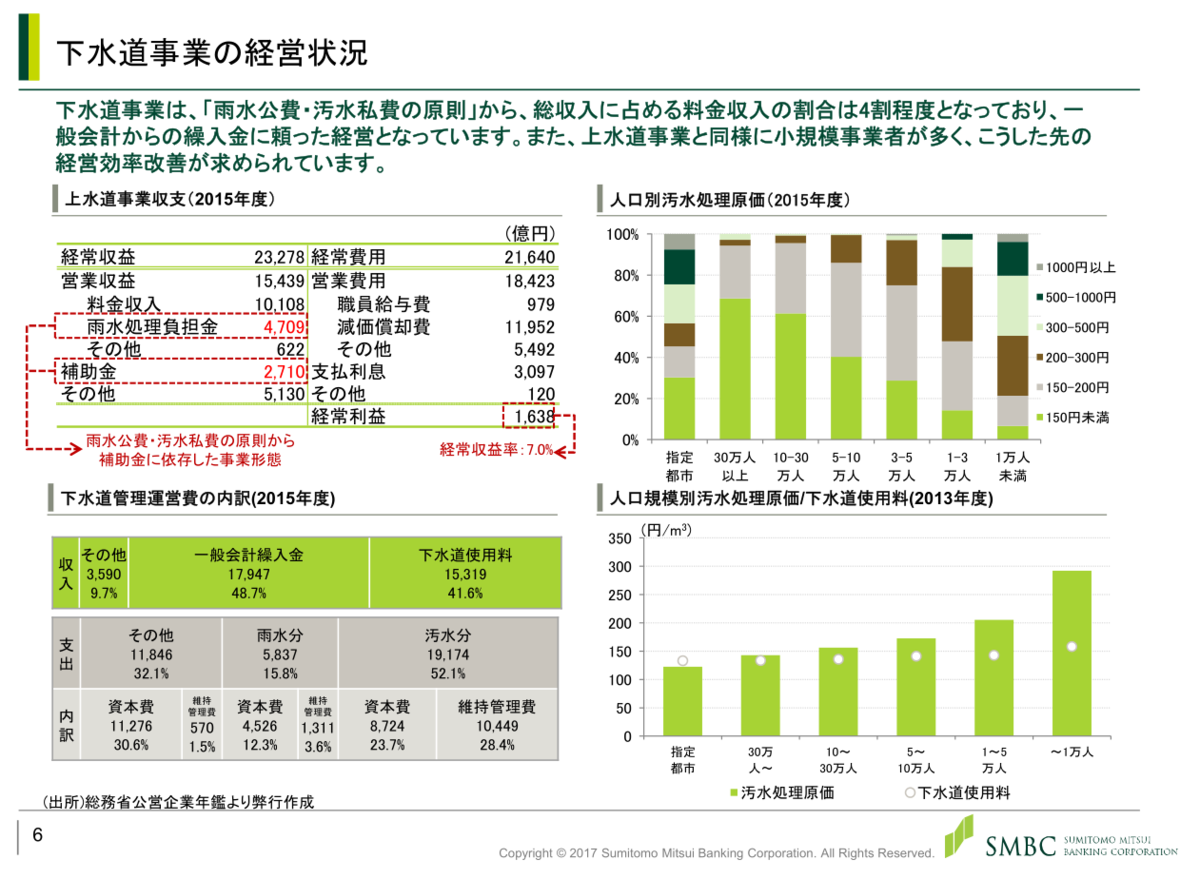

以下は上水および下水の経営状況に関する資料です。

三井住友銀行作成資料より引用

上水事業と下水事業とで現時点での経営状況に違いはありますが、両者とも小規模事業者が多く、規模が小さいと経営的に成り立たないという点で一致しています。上水では規模が小さい事業者ほど累積欠損金計上先比率が高くなり、下水では規模が小さいと汚水処理費用が利用料金でまかなえないといったありさまです。

上水事業・下水事業ともに設備の集約化や、運営の統合などが求められています。

まとめ

国内の水ビジネス市場の大半は上下水道によるもので、国内の水道事業者である地方自治体の財政状況および人材面が厳しいため民間企業からの出資や、事業運営の民間委託といった需要があり、さらに、運営効率化のため水道事業の広域化を進める動機があります。つまり、これから上下水道分野では民間活用が進むのでビジネスチャンスがありそうです。

具体的には

- 水道事業の運営のみの受託、もしくは効率化のノウハウ提供

- 水道事業へ出資し、運営の参加する

- 水道インフラの更新需要による水インフラ設備の販売

が考えられます。

特に運営ノウハウがもとめられているという点がおもしろいです。

運営ノウハウ提供はストック型のビジネスとしやすく、利益率が高められるからです。

そういった観点から、水道事業の運営を行える会社を調べてみるのもいいかもしれませんね。

今回はここまでです。

関連銘柄の紹介

メタウォーター

水道事業者(地方自治体)向けにプラントエンジニアリング事業(浄水場・下水処理場等向け設備の設計・建設、各種機器類の設計・製造・販売)とサービスソリューション事業(国内の浄水場・下水処理場・ごみ処理施設向け設備の補修工事及び運転管理等の各種サービスの提供)をおこなっている。プラントエンジニアリングはフロー型だが、サービスソリューションはストック型の収益構造。2019年3月期決算でのサービスソリューションのストック型の利益が58%をしめており過半を超えている。

NJS

水道事業者(地方自治体)向けに上下水道のコンサルティングをおこなっている。海外でも事業を行っているが、利益はほとんどが国内で稼いでいる。事業内容がコンサルであり有形固定資産への投資がほとんど必要なく、財務盤石、自己資本比率は70%を超えている。2019年3月期決算においては総資産252億円のうち151億円が現金および有価証券等。お金が余っている。